Versicherungsindustrie: 100.000 Vermittler weniger aufgrund Digitalisierung?

Zukunftsstudie: Von Wachstum in der Versicherungswirtschaft sei nur in selektiven Feldern auszugehen, während das alte Stammgeschäft bröckelt: So könnte das Beitragsvolumen in der Lebensversicherung je nach Politikvorgaben um vier Milliarden Euro sinken, in der Schaden- und Unfallversicherung herrscht nahezu Stagnation. Von 245.000 traditionellen Vermittlern und Maklern werden in der aktuellen Studie von Oliver Wyman im darin vordefinierten Szenario rund 100.000 aus dem Markt ausscheiden.

Mit der Branchenstudie „Versicherung 2025 – Ein Zukunftsszenario für die Gewinner von morgen“ hat die Managementberatung Oliver Wyman die Treiber des Wandels im Versicherungsmarkt bis zum Jahr 2025 untersucht. Die Studie schätzt zukünftige Folgen ab und zeigt neue Perspektiven auf. Dazu wurden vier fiktive Entscheider aufgestellt, die ihr Branchen-Unternehmen im Jahr 2016 mit genauem Zielbild und ausgewählten Handlungsbausteinen einem kräftigen Veränderungsprozess unterzogen. Dabei positionierten sich die Versicherer höchst unterschiedlich: mal klassisch generalistisch, mal hocheffizient und pfeilschnell. Wer heute schon sein Kern-Geschäftsmodell klar definiere, strategische Schwerpunkte setze und eine agile Firmenkultur etabliere, sei auch gegen steigenden Wettbewerbs- und Kostendruck gewappnet, so die Ausgangsthese. Die Studie soll somit einen klaren Orientierungsrahmen mit Erfolgsbausteinen und archetypischen Geschäftsmodellen für Gewinnerstrategien im Jahr 2025 geben.

Anzeige

Marktbereinigung bis 2025

„Anhand der Fallbeispiele skizzieren wir vier Transformationspfade, die aus unserer Sicht als Gewinnerstrategien gelten dürfen“, sagt Markus Zimmermann, Partner bei Oliver Wyman und Leiter des Versicherungsbereichs Deutschland, Österreich und Schweiz. „Wandel ist in der Versicherungsindustrie bei jedem Unternehmen Programm. Es kommt jetzt darauf an, die strategische Stoßrichtung zu definieren und dann den Umbau konsequent voranzutreiben“, so Zimmermann. „Klar ist: Nur noch einige große Marktteilnehmer werden 2025 das komplette Spektrum an Produkten, Services und Vertriebskanälen bieten können.“

kundenzentrierte Unternehmenskultur und offene Feedbackkultur

Von den vier charakteristischen Erfolgsunternehmen sei am Ende für die Zukunft besonders der Typ des Allrounders gewappnet. Dieser agiert omnipräsent, markenstark und kooperiert dabei im Hintergrund auch mit „White Label“-Anbietern für Spezial- und Nischenprodukte. Konkurrieren wird dieser mit dem sogenannten Stammgeschäfts-Modernisierer, welcher vertriebsstark aufgestellt ist. Dadurch ist dieser Typus häufig in bestimmten Regionen unterwegs oder in Kernsegmente verankert, sodass er damit nah, vertrauenswürdig und durchgängig kundenorientiert agiert.

Einige Versicherer behaupten sich laut Analyse auch als leistungsstarke Risiko- oder Produktspezialisten, wobei sie je nach Ausprägung ihrer Risikoexpertise und Spezialisierung als innovative Qualitätsanbieter oder plattformorientierte Produktfabriken auftreten können. Definiert als vierter Typus ist der agile Preis- und Kostenführer. Dieses Unternehmen würde besonders zu Online- und Direktversicherern passen. Dank maximaler Ausnutzung der Digitalisierungs-Möglichkeiten sowie hoch agiler analytischer Fähigkeiten - überzeugt es durch Schnelligkeit und indem es preiswert und einfach ist.

Strategisch sind alle beschriebenen Marktteilnehmer zwar in ihrer Ausrichtung verschieden, doch stehen sie gemeinsam vor drei Herausforderungen. Sie müssen eine stets kundenzentrierte Unternehmenskultur schaffen, die Agilität ihrer Organisation stärken und über neue Anreize und Denkmuster ihr Talentmanagement neu ausrichten. „Nötig ist ein Denken und Arbeiten über Bereichsgrenzen hinweg mit offener Feedback-Kultur. Erst wenn dies gelingt, entstehen neue Geschäftsmodellbausteine und eine wahrnehmbare Kundenorientierung“, sagt Zimmermann.

Kunden erwarten mehr Interaktion, flexiblere Produkte sowie mehr Service und Transparenz

„Auf der für den Kunden erlebbaren Schaden- und Serviceseite werden Versicherer in zahlreiche neue Leistungsfelder und Mehrwertdienste investieren, die sie auch mithilfe externer Partner erbringen. Versicherung 2025 ist geprägt von ‚erlebter Sicherheit‘ und einfacher Kommunikation entlang aller Kanäle“, sagt Rouget Pletziger, Principal im Bereich Versicherungen bei Oliver Wyman. Dabei besetze nicht mehr jedes Versicherungsunternehmen die Kundenschnittstellen selbst. Mancher Anbieter würde dann zum reinen Risikoträger im Hintergrund – also bewusst ohne strategische Kontrolle der Kunden- und Vertriebsschnittstelle.

Kunden gehören ohnehin zukünftig in der Regel dem Unternehmen und nicht einem Vertriebsweg oder Vermittler, so die Erwartungen Zimmermanns. In den traditionellen Vermittlerorganisationen müsse ein nahtloses Zusammenspiel zwischen Mensch und Online-Unterstützungsinstrumenten erfolgen.

Schrumpfen der Provisionen: Schwere Zeiten für klassische Versicherungsvermittler und -berater

Ein verändertes Kundenverhalten und verschärfte regulatorische Vorgaben zur Vertriebsvergütung sorgen laut Wyman-Analyse dafür, dass von den rund 245.000 traditionellen Vermittlern und Maklern im Jahr 2014 bis 2025 rund 100.000 aus dem Markt ausscheiden. Für viele sei das eine wirtschaftliche Notwendigkeit, denn das erzielbare Provisionsvolumen im Markt sinkt ebenfalls drastisch um 40 bis 50 Prozent.

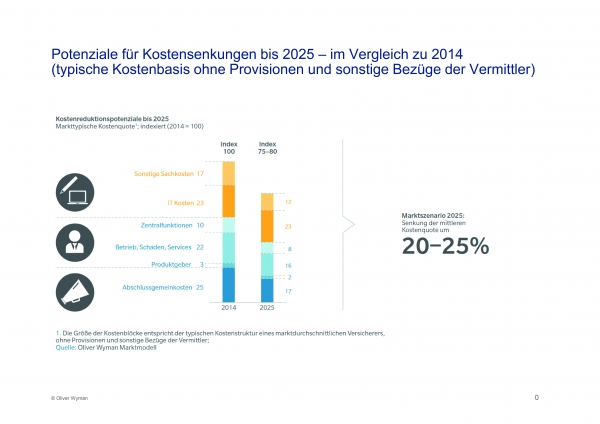

„Die Branche wird ihre mittlere Kostenquote ohne Provisionen im Schnitt um 20 bis 25 Prozent senken können und müssen“, prognostiziert Pletziger. Besonders hohe Effizienzgewinne seien bei den Abschlussgemeinkosten sowie bei hoch automatisierbaren internen Betriebs-, Schaden- und Servicefunktionen realisierbar. In der IT hingegen blieben die künftigen Effizienzgewinne im Branchenschnitt bis 2025 noch ohne Wirkung, da im Gegenzug erhebliche Investitionen in Digitalisierungs- und Data Management-Themen nötig seien.

Die verschärfte Regulierung und niedrige Zinsen lassen, laut Studie, das Risiko- und Kapitalmanagement stärker in den Mittelpunkt rücken. Versicherer werden diesen Bereich enger in strategische Planungen und Investitionsentscheidungen einbinden. In der Produktentwicklung werden zudem viele Unternehmen aufgrund der Solvency-II-Vorgaben bis 2025 deutlich schärfere interne Transparenzanforderungen festgelegt haben.

Beitragsvolumen bei Lebensversicherungen könnte steigen

Wie sich der Gesamtmarkt bis 2025 entwickeln wird, hängt auch vom politischen Rahmen ab – dies gilt insbesondere für die Lebensversicherung. Das Beitragsvolumen könnte bei einer gesetzlich verordneten Stärkung der betrieblichen Altersversorgung von rund 94 Milliarden Euro im Jahr 2014 bis 2025 auf 98 Milliarden Euro steigen. Bleiben Vorgaben der Politik aus, droht laut Analyse ein Absinken auf 90 Milliarden Euro. Die Niedrigzinsen würden weiterhin das Ergebnis und die Attraktivität der privaten Altersvorsorge-Produkte belasten.

Stagnation erwarten die Experten hingegen in der Schaden- und Unfallversicherung. Von 2014 bis 2025 werde das Prämienvolumen um nur sieben Prozent von rund 63 auf 67 Milliarden Euro zulegen. Während die Kraftfahrt-Sparte deutlich schrumpft, erhöhen sich die Beitragseinnahmen in der gewerblichen Sach- und Haftpflichtversicherung. Neue Wachstumschancen und Innovations-Impulse bestehen insbesondere in den Feldern „Neue Mobilität“, „Internet der Dinge“ und im „Mid-Corp“-Firmensegment.

Anzeige

Entwarnung gibt Zimmermann für ein zu Haufe diskutiertes Szenario, wonach „Online-Riesen“ als unmittelbare Wettbewerber auf den Plan treten könnten. Dazu werde es nicht kommen: „Wir erwarten nicht, dass Internetkonzerne wie Google oder Amazon selbst als Risikoträger in das direkte Versicherungsgeschäft einsteigen werden. Gleichwohl kommen sie – neben einer Vielzahl neuer Plattformpartner – dank ihres Kundenzugangs und ihrer Kundenkenntnis als wichtige und verhandlungsstarke Kooperationspartner für die Versicherungsindustrie in Frage“, so der Experte. Zusätzlichen Wettbewerbsdruck und verstärkte Innovationskraft bringen darüber hinaus zahlreichte InsurTech-Unternehmen in den Markt.