ESG-Report 2023: Versicherer machen Fortschritte in Sachen Nachhaltigkeit

Das Analysehaus Franke & Bornberg hat zum dritten Mal untersucht, wie nachhaltig Versicherer sind. Für den ESG-Report 2023 gaben 28 Gesellschaften Einblick in ihre Nachhaltigkeitsstrategien: Die Analysten beobachten Fortschritte in der Branche. Sowohl beim Ressourcenverbrauch als auch bei der Kapitalanlage seien die Versicherer nachhaltiger aufgestellt als im Vorjahrestest, deutlich Luft nach oben gebe es in Sachen Gemeinwohl.

- ESG-Report 2023: Versicherer machen Fortschritte in Sachen Nachhaltigkeit

- Kunden für nachhaltiges Verhalten belohnt

Wie nachhaltig ist die Versicherungswirtschaft? Zum dritten Mal hat das Analysehaus Franke & Bornberg die Branche unter die Lupe genommen. Insgesamt 28 Unternehmen haben sich diesmal für den ESG-Report 2023 in die Karten schauen lassen, das sind etwas mehr als beim letzten Test. Gemessen an den gebuchten Bruttobeiträgen repräsentieren sie 50 Prozent des Erstversicherungsmarktes, wie die Hannoveraner gegenüber der Presse mitteilen. Unterstützt wurde der aktuelle Bericht von der hauseigenen fb research GmbH.

Anzeige

Das Kürzel ESG steht für Nachhaltigkeit in den Bereichen Environmental, Social und Governance, also Umwelt, Soziales und Unternehmensführung. Hier sieht Michael Franke, Geschäftsführer der Franke und Bornberg und Initiator des ESG-Reports, auch die Versicherer in der Pflicht. Risiken managen und Zukunft sichern – das sind die zentralen Leistungsversprechen der Assekuranz. Das gehe über den einzelnen Versicherungsvertrag hinaus. „Der Zustand der Welt erfordert entschlossenes Handeln. Business as usual hat ausgedient. Die Assekuranz kann und muss einen spürbaren Beitrag für eine intakte Umwelt und vor allem ein menschenwürdiges Leben leisten“, so Franke.

Im Segment Umwelt lenkt der aktuelle Report den Blick zum Beispiel auf Treibhausgasemissionen, den Verbrauch von Wasser, Strom, Papier und Heizenergie in den Unternehmen, die Abfallmengen sowie Dienstreisen und Arbeitswege. Bei Soziales geht es um Themen wie Geschlechtergerechtigkeit, die Beschäftigung von Menschen mit Behinderung, Tarifverträge und Ausbildungsplätze, aber auch um das Engagement für das Gemeinwohl durch Spenden und Sponsoring. Im Bereich Unternehmensführung stehen die Anlagestrategien der Versicherer sowie Mitgliedschaften in Nachhaltigkeitsinitiativen im Mittelpunkt.

Geldanlage: Ausschlusskriterien überwiegen

Einer der wichtigsten Hebel für nachhaltiges Engagement der Versicherer ist die Kapitalanlage. Und hier haben wir es mit mächtigen Akteuren zu tun. Im Jahr 2021 belief sich der Kapitalanlagebestand der Versicherer nach Angaben des Branchenverbandes GDV auf 1.028,5 Milliarden Euro (neuere Zahlen nicht vorliegend), schließlich betreuen die Assekuranzen zum Beispiel die private und betriebliche Altersvorsorge vieler Deutscher - und im Falle großer Versicherer wie die Allianz sogar in vielen anderen Ländern der Welt. Zum Vergleich: Im Jahr 2023 werden die Ausgaben des Bundeshaushalts laut Bundesfinanzministerium voraussichtlich 476,29 Milliarden Euro betragen.

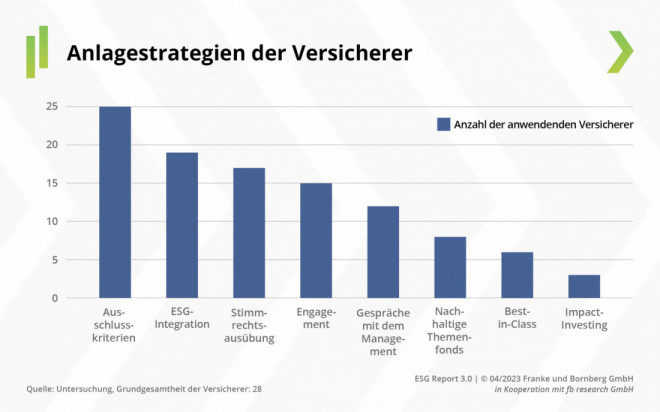

“Versicherer müssen bei ihren Investments eine Balance finden zwischen Anlagevorschriften, Nachhaltigkeit und einer attraktiven Rendite“, berichtet Franke und Bornberg. Auf ihrem Weg zum nachhaltigen Investment würden sie verschiedene Anlagestrategien kombinieren. 25 von 28 Anbietern definieren Ausschlusskriterien: zum Beispiel, dass sie keine neuen Kohlekraftwerke mehr versichern oder keine Unternehmen, die durch Kinderarbeit und Verstöße gegen Menschenrechte aufgefallen sind.

Unterschiedliche Anlagestrategien schließen hierbei einander nicht aus, wie es im Pressetext heißt. So kann zum Beispiel der Best-in-Class-Ansatz (BiC) mit einer Negativselektion kombiniert werden. Das „Best-in-Class“-Prinzip besagt, dass aus verschiedenen Branchen diejenigen Unternehmen ausgesucht werden, die Nachhaltigkeitskriterien am besten erfüllen. Bei der Negativselektion werden bestimmte umweltschädliche Branchen von vorn herein bei der Geldanlage ausgegrenzt.

Wiederholt haben Versicherer auch artikuliert, dass sie als institutionelle Investoren Druck auf die Unternehmen ausüben wollen, in die sie ihr Geld stecken: und sie so zu mehr Nachhaltigkeit zwingen wollen. Entsprechend finden sich auch Strategien wie "Stimmrechtsausübung" und "Gespräche mit dem Management" unter den Anlagestrategien. Die Versicherer nutzen folglich ihr Stimmrecht als Aktionär bzw. suchen das Gespräch mit dem Vorstand, um so mehr Nachhaltigkeit in den Unternehmen und Branchen durchzusetzen.

Nachhaltige Versicherungsprodukte

Auch das Kerngeschäft bietet Versicherern Möglichkeiten, nachhaltiger zu agieren: Sie können ihren Kundinnen und Kunden gezielt Produkte anbieten, die ESG-Aspekte berücksichtigen. Der ESG-Report 2023 fragt erstmals nach, wie und bei welchen Produkten die Versicherer davon Gebrauch machen.

Anzeige

Am weitesten verbreitet sind ESG-Aspekte in der Lebensversicherung. 21 Versicherer haben hier Produkte an ESG-Kriterien angepasst. Dabei klassifizieren elf Versicherer das Sicherungsvermögen nach Artikel acht oder neun der EU-Taxonomie-Verordnung 2020/852: Sie legen das eingesammelte Geld stark vereinfacht in Fonds an, die ESG bei der Geldanlage fördern oder als übergeordnetes Ziel formulieren. Um sich nicht dem Greenwashing-Vorwurf auszusetzen, sind manche Lebensversicherer hier mittlerweile deutlich zurückhaltender, berichtet Franke und Bornberg. Die EU-Taxonomieverordnung sieht ein einheitliches und rechtsverbindliches Klassifizierungssystem vor, in dem Fonds Mindestkriterien erfüllen müssen, um als nachhaltig gelten zu können. Das Problem: Die Vorgaben sind mitunter vage, weshalb bei den Anbietern nach wie vor Unsicherheit herrscht, wann die Vorgaben tatsächlich erfüllt sind.

Kunden für nachhaltiges Verhalten belohnt

In der Komposit-Versicherung zeigen sich ebenfalls erste Produktansätze für mehr Nachhaltigkeit. So übernehmen nachhaltige Wohngebäudetarife Mehrkosten für energieeffizienten Schadenersatz und versichern standardmäßig Photovoltaikanlagen oder Wallboxen für Elektrofahrzeuge. Nachhaltige Hausratversicherungen erstatten Mehrkosten für energieeffiziente Haushaltsgeräte. Im Schadensfall zahlen sie für Reparaturen statt für die Neuanschaffung. Auch Kfz-Versicherer belohnen umweltbewusstes Verhalten bereits, etwa durch Prämienrabatte. Als Maßstäbe gelten hierbei CO2-Ausstoß, Kraftstoffverbrauch, ÖPNV-Abos, die Nutzung von Ökostrom oder die Energieeffizienz eines Fahrzeugs.

Spendenquote: noch Luft nach oben

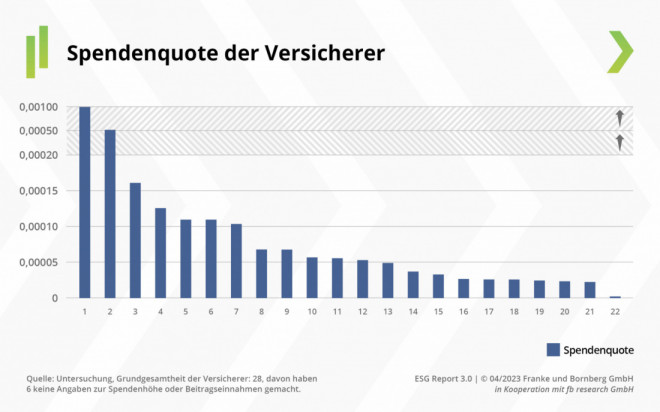

Für den ESG-Report 2023 wurde erstmals die Spendenquote der Versicherer untersucht. Die gute Nachricht zuerst: Fast alle befragten Unternehmen spenden für einen guten Zweck. Doch um welche Beträge geht es? „Wer wirtschaftlich erfolgreich ist, ist auch verpflichtet, etwas für die Schwachen und Schwächsten zu tun, damit die Gesellschaft funktioniert. Versicherer berichten oft und gern über ihr soziales und ökologisches Engagement. Aber de facto bleiben sie hinter ihren Möglichkeiten zurück und nutzen für Spenden bestenfalls die Portokasse“, weiß Michael Franke. Die höchste Spendenquote beträgt gerade mal 0,001 Prozent der Beitragseinnahmen. 50 Prozent der Versicherer spenden von 1 Million Euro Beitrag ganze 68 Cent oder weniger. Sechs Versicherer haben keine Angaben zur Spendenhöhe oder zu Beitragseinnahmen gemacht.

Anzeige

Weniger Ressourcen-Verbrauch in den Unternehmen

Insgesamt 13 Versicherer haben sich bei allen drei Umfragen zum ESG-Report beteiligt: AXA, Barmenia, Debeka, die Bayerische, ERGO, Generali, HUK-Coburg, Signal Iduna, Swiss Life, Talanx, Volkswohl Bund, W&W und Zurich. In Summe konnten diese Teilnehmer ihren Ressourcen-Verbrauch in den letzten drei Jahren kontinuierlich senken. Sieben von neun Versicherern, für die Daten zum Wasserverbrauch vorliegen, haben diesen reduziert. Im Durchschnitt beträgt der Wasserverbrauch nur noch 6,97 m3 pro Vollzeitäquivalent (VZÄ) gegenüber 11,09 m3 im ersten Berichtsjahr. Der Vollzeitäquivalent bildet stark vereinfacht die Vollzeit-Arbeitswoche eines Arbeitnehmers ab.

Ähnlich positiv verläuft die Entwicklung beim Strom. Im Mittel schrumpfte der Verbrauch von 3.223,23 kWh pro VZÄ im Jahr 2019 über 2.736,54 kWh im Jahr 2020 auf 2.492,22 kWh pro VZÄ.

Zudem wurde die Anlagepolitik bei den langjährigen Teilnehmern in den letzten drei Jahren nachgeschärft. Von rechnerisch 6,1 Ausschlüssen bei der Geldanlage im ersten Report stieg die Zahl auf 10,7 Ausschlüsse je Unternehmen. Den größten Anstieg gab es bei Verstößen gegen Arbeitnehmerrechte und Menschenrechte sowie bei Investitionen in Öl und Kohle. „Renditen auf Kosten von Menschen und Umwelt sind heute nicht mehr zeitgemäß“, kommentiert Michael Franke den Trend.

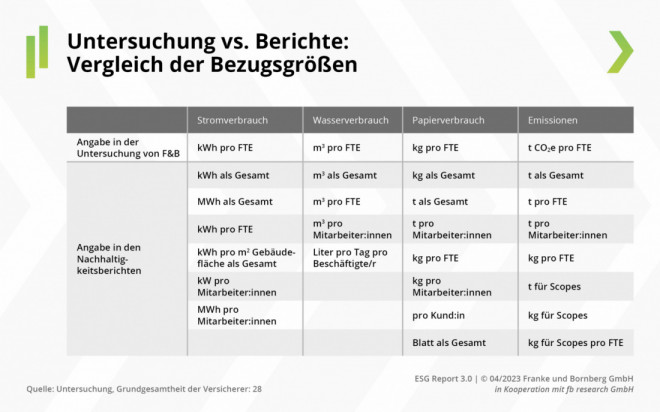

Greenwashing-Gefahr: Es fehlt in der Berichterstattung an Standards

Die Studienautoren haben die Nachhaltigkeitsberichte und nichtfinanziellen Berichte von 22 Versicherern mit den selbst erhobenen Daten abgeglichen. Wie in den Vorjahren zeigt sich: Nicht alle Versicherer legen ihre Verbräuche und Emissionen vollständig offen. "Da die Unternehmen ihre Berichte relativ frei gestalten können, ist Greenwashing eine reale Gefahr", heißt es hierzu im Pressetext. Zudem fehle es an einheitlichen Bezugsgrößen, wodurch ein Vergleich der einzelnen Versicherer erschwert werde. Die folgende Tabelle zeigt unterschiedliche Angaben zu Verbräuchen und Emissionen:

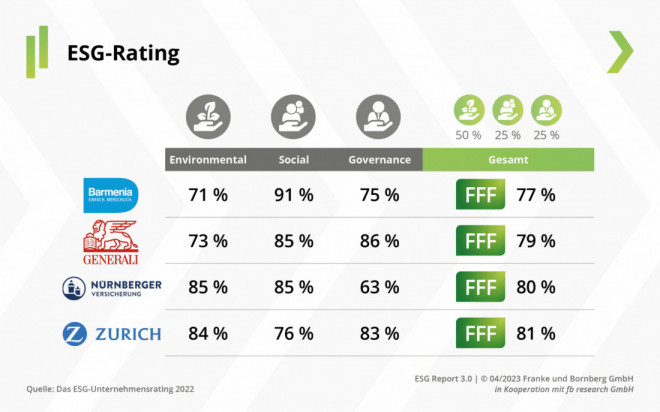

Nachhaltige Versicherer: Vier sind ausgezeichnet

Parallel zum ESG-Report hat Franke und Bornberg in den zurückliegenden drei Jahren ein Verfahren entwickelt, das die Nachhaltigkeit von Versicherungsunternehmen bewertet – das ESG-Unternehmensrating. Grundlagen sind auch hier eine detaillierte Erhebung sowie weitere eigene Recherchen. Die folgenden Unternehmen wurden bereits bewertet. Diese sind die Barmenia, Nürnberger, Generali und Zurich.

Anzeige

- ESG-Report 2023: Versicherer machen Fortschritte in Sachen Nachhaltigkeit

- Kunden für nachhaltiges Verhalten belohnt