BU-Versicherung: 80 Prozent der Leistungsanträge werden bewilligt

Die deutschen Berufsunfähigkeitsversicherer haben 2018 knapp 80 Prozent aller Leistungsanträge bewilligt. Von der ersten Meldung beim Versicherer bis zur Auszahlung der Leistungen dauerte es durchschnittlich 106 Tage.

- BU-Versicherung: 80 Prozent der Leistungsanträge werden bewilligt

- Deutliche Unterschiede bei Franke und Bornberg

Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) hat Zahlen zum Leistungsverhalten der BU-Versicherer veröffentlicht. Diese sollen belegen, dass die Versicherer keine Neinsager sind. Demnach werden rund 80 Prozent aller Leistungsanträge in der Berufsunfähigkeits-Versicherung bewilligt. Damit steigt der Prozentsatz der bewilligten Anträge. Denn in den vergangenen Jahren hatte der Wert noch bei 77 Prozent (2015) beziehungsweise 78 Prozent (2016) und 79 Prozent (2017) gelegen. Das habe die jährliche GDV-Umfrage unter Mitgliedsunternehmen ergeben.

Anzeige

Im Schnitt vergehen 106 Tage von der ersten Meldung beim Versicherer bis zur Bewilligung der Rente und damit vier weniger als ein Jahr zuvor. Darin enthalten sei unter anderem die Zeit, die der Versicherte für die Antragstellung inklusive der erforderlichen Unterlagen benötigt und die gegebenenfalls weitere Gutachten oder Stellungnahmen in Anspruch nehmen. Wenn dem Versicherer alle Unterlagen vorliegen, würden im Schnitt neun Tage vergehen, bis der Versicherer die Angaben geprüft und entschieden hat, ob der Versicherte berufsunfähig ist und die für diesen Fall vereinbarte Leistung ausgezahlt wird.

Bei sechs Prozent der Fälle hätten die Versicherer 2018 zusätzlich ein neutrales Gutachten für die Leistungsprüfung erstellen lassen. Dies sei insbesondere bei "komplexen Fällen" notwendig, argumentiert der Verband. Der Gutachter solle dann fachärztlich einschätzen, wie sich der Gesundheitszustand des Versicherten auf die Arbeitsfähigkeit auswirkt. 63 Prozent der Gutachten gingen positiv für die Versicherten aus.

Jeder fünfte Antrag wird abgelehnt

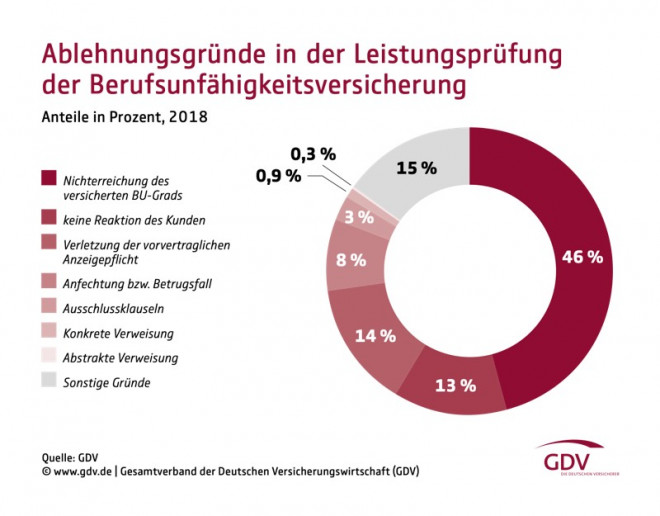

Wenn der Antrag auf Berufsunfähigkeits-Rente vom Versicherer abgelehnt werde, sei der wichtigste Grund, dass der BU-Grad nicht erreicht worden sei, teilt der GDV weiter mit. In 46 Prozent aller Fälle sei dies Ursache, wenn der Versicherer doch „Nein“ sagt. Laut den meisten BU-Policen muss eine Berufsunfähigkeit von mindestens 50 Prozent erreicht werden, damit der Versicherer zahlt.

Zweitwichtigste Ursache für Ablehnungen: die sogenannte Verletzung der vorvertraglichen Anzeigepflicht. Fast jeder achte nicht bewilligte BU-Antrag (14 Prozent) wird aus diesem Grund zurückgewiesen. Hier wird dem Versicherten angelastet, dass er beim Ausfüllen des Antrages auf Versicherungsschutz bzw. den Gesundheitsfragen falsche oder unvollständige Angaben machte, etwa Vorerkrankungen verschwieg.

Anzeige

Dritthäufigste Ursache für abgelehnte BU-Renten: 13 Prozent der BU-Anträge scheitern, weil sich der Versicherte für längere Zeit nicht mehr zurückmeldet: auch auf Nachfrage. Das kann zum Beispiel der Fall sein, wenn der Arzt eine Berufsunfähigkeit nicht attestieren möchte oder sich der Gesundheitszustand des Betroffenen gebessert hat, so dass er wieder arbeiten kann. Der vierthäufigste Ablehnungsgrund ist ähnlich gelagert wie die Nummer zwei. Denn acht Prozent der BU-Renten werden nicht gezahlt, weil der Versicherungsnehmer mutmaßlich betrogen hat bzw. der Versicherer die Leistung anfocht.

Deutliche Unterschiede bei Franke und Bornberg

Die Ergebnisse des Versichererverbandes decken sich grob mit vergleichbaren Studien, etwa der Leistungsstudie aus dem Analysehaus Franke und Bornberg. Auch diese bestätigen, dass der Vorwurf, die Versicherer würden Berufsunfähigen eine Leistung im Ernstfall verweigern, so pauschal nicht aufrecht erhalten werden kann.

Auch beim Unternehmen mit Sitz in Hannover wurde das Regulierungsverhalten aus dem Jahr 2018 angeschaut. In Summe seien per Stichproben 73.475 Regulierungen von BU-Leistungsfällen geprüft worden. In diesem Jahr haben sich fünf BU-Versicherer in die Karten schauen lassen: Generali, ERGO, HDI, Nürnberger und Zurich. Laut der Untersuchung gehen vier von fünf Leistungsentscheidungen (rund 80 Prozent) zu Gunsten der Versicherten aus. In der Auswertung der Zahlen aus dem Jahr 2017 waren es noch 82,86 Prozent.

Anzeige

Je nach Rentenhöhe schwankt der Anteil der Anerkennungen jedoch deutlich. So liege die Leistungsquote bei BU-Renten zwischen 901-1.500 Euro bei 74,5 Prozent - zwischen 2.401-2.700 Euro liege der Wert sogar nur bei 72,2 Prozent. Die höchsten Leistungsquoten liegen bei der Rentenhöhe von 300-600 Euro (81,2 Prozent) sowie bei 3.001-3.300 Euro. Allerdings sind Monatsrenten über 2.700 Euro eher selten anzutreffen.

Wie stark sich die geprüften Fälle unterscheiden können, zeigen die Gründe für Ablehnungen. Denn bei Franke und Bornberg seien mehr als die Hälfte aller negativen Entscheidungen (55 Prozent) darauf zurückzuführen, dass der vertraglich vereinbarte BU-Grad (in der Regel 50 Prozent) nicht erreicht werde. Der Versichererverband kommt hier auf lediglich in 46 Prozent.

Anzeige

Leider fehlt in den Zahlen des Lobby-Verbands weiterhin eine statistische Gesamtschau zu den Leistungsquoten der BU-Versicherer: etwa eine exakte Zahl, wie viele BU-Anträge genau pro Jahr gestellt und bewilligt werden. Zudem beruhten alle Untersuchungen zu Leistungsquoten auf freiwilligen Angaben der BU-Anbieter. Auch, ob ein Versicherer sofort einen Antrag auf BU-Leistung bewilligt hat oder der Berufsunfähige erst nach mehreren Anläufen seine Leistung zugestanden bekam, bleibt in der GDV-Statistik offen.

- BU-Versicherung: 80 Prozent der Leistungsanträge werden bewilligt

- Deutliche Unterschiede bei Franke und Bornberg