Berufsunfähigkeitsversicherung: Hohe Leistungsquote der Versicherer, aber...

Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) präsentiert erneut Zahlen, die belegen sollen, dass Berufsunfähigkeitsversicherer keine Neinsager sind. Demnach werden rund 78 Prozent aller Leistungsanträge in der Berufsunfähigkeits-Versicherung bewilligt. Im Schnitt vergehen 110 Tage bis zur Bewilligung der Rente. Durchschnittlich zahlen die Versicherer knapp 630 Euro Monatsrente an die Berufsunfähigen aus.

Berufsunfähigkeitsversicherer sind keine Neinsager, sondern erbringen schnell und unbürokratisch eine Berufsunfähigkeits-Rente, wenn der Betroffene darauf angewiesen ist. Mit dieser Botschaft geht der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) erneut an die Öffentlichkeit.

Anzeige

„Versicherer sind verlässliche Partner: 78 Prozent aller Leistungsanträge werden bewilligt“, schreibt der Lobbyverband in einem Pressetext von Freitag. Auf dem ersten Blick eine stolze Leistungsquote - die aber auch bedeutet, dass deutlich mehr als jeder fünfte Antrag auf BU-Rente abgelehnt wird. Das Datenmaterial bezieht sich auf das Jahr 2016, neuere Zahlen liegen nicht vor. Sie sollen rund 80 Prozent des Marktes abdecken.

Der Versicherungs-Dachverband hat die Daten bei einer Umfrage ermittelt: Die Versicherer hatten demnach freiwillig Gelegenheit, entsprechende Zahlen zur Verfügung zu stellen. Oder es eben nicht zu tun.

Durchschnittlich 630 Euro BU-Monatsrente

Wie auch in der Vergangenheit behält sich der GDV vor, nur ausgesuchte Daten zur Leistungspraxis der BU-Versicherer zu veröffentlichen. Ein Umstand, der auch Misstrauen schafft. Auffallend ist zum Beispiel, dass Haupt- und Zusatzversicherungen nicht getrennt ausgewiesen werden, sondern in einen Topf geworfen. Der Hintergrund: ein BU-Baustein kann auch als Ergänzung zur Risikolebens- oder zu einer Rentenversicherung abgeschlossen werden. Oft werden bei derartigen Zusatz-Policen deutlich niedrigere Leistungen vereinbart.

Das Datenmaterial erlaubt demnach auch nur begrenzt Rückschlüsse etwa zur Höhe der ausgezahlten Renten. Tatsächlich erscheint die durchschnittlich gezahlte Summe recht niedrig: monatlich knapp 630 Euro werden an die BU-Rentner im Schnitt ausgeschüttet, wenn der Versicherer eine Berufsunfähigkeit anerkennt. Im Jahr entspricht das einer Leistung von 7.551 Euro. Viele Versicherte hätten damit eine zu geringe Leistung vereinbart. Auch wenn keine pauschale Empfehlung gegeben werden kann, so gilt in der Branche als Faustregel: Die Rente bei Berufsunfähigkeit sollte mindestens zwei Drittel des letzten Nettoeinkommens betragen.

Ist diese niedrige Durchschnittsrente dem Umstand geschuldet, dass Zusatz-Policen in die Statistik eingerechnet werden? Hierauf erlauben die vorliegenden Daten keine Antwort. Nach einer weiteren Statistik des GDV entfallen auf Hauptversicherungen aktuell rund 34,7 Prozent des gesamten Bestandes und 65,3 Prozent folglich auf ergänzende Policen (eingerechnet Berufs- und Erwerbsunfähigkeits-Versicherung).

Wichtigster Ablehnungsgrund: BU-Grad von 50 Prozent nicht erreicht

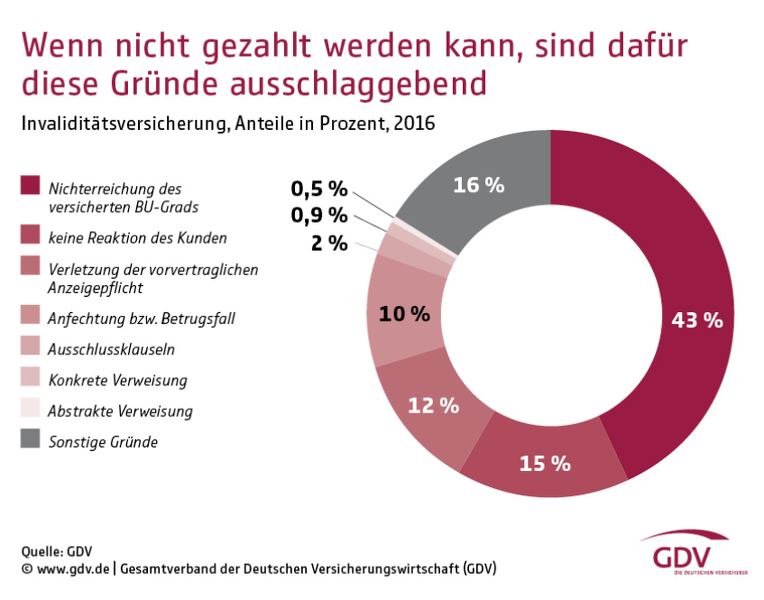

Wenn der Antrag auf Berufsunfähigkeits-Rente vom Versicherer abgelehnt werde, sei der wichtigste Grund, dass der BU-Grad nicht erreicht worden sei, teilt der GDV weiter mit. In 43 Prozent aller Fälle sei dies Ursache, wenn der Versicherer doch „Nein“ sagt. Laut den meisten BU-Policen muss eine Berufsunfähigkeit von mindestens 50 Prozent erreicht werden, damit der Versicherer zahlt.

Zweitwichtigste Ursache für Ablehnungen: 15 Prozent der BU-Anträge scheitern, weil sich der Versicherte für längere Zeit nicht mehr zurückmeldet: auch auf Nachfrage. Das kann zum Beispiel der Fall sein, wenn der Arzt eine Berufsunfähigkeit nicht attestieren möchte oder sich der Gesundheitszustand des Betroffenen gebessert hat, so dass er wieder arbeiten kann.

Dritthäufigste Ursache für abgelehnte BU-Renten: die sogenannte Verletzung der vorvertraglichen Anzeigepflicht. Jeder achte nicht bewilligte BU-Antrag (12 Prozent) wird aus diesem Grund zurückgewiesen. Hier wird dem Versicherten angelastet, dass er beim Ausfüllen des Antrages auf Versicherungsschutz bzw. den Gesundheitsfragen falsche oder unvollständige Angaben machte, etwa Vorerkrankungen verschwieg. Ähnlich gelagert ist der vierthäufigste Ablehnungsgrund: zehn Prozent der BU-Renten werden nicht gezahlt, weil der Versicherungsnehmer mutmaßlich betrogen hat bzw. der Versicherer die Leistung anfocht.

Es fehlt weiterhin BU-Gesamtschau

Die Ergebnisse des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) decken sich mit vergleichbaren Studien, etwa der jährlichen Leistungsstudie aus dem Analysehaus Morgen & Morgen. Auch diese bestätigen, dass der Vorwurf, die Versicherer würden Berufsunfähigen eine Leistung im Ernstfall verweigern, so pauschal nicht aufrecht erhalten werden kann.

Dennoch fehlt weiterhin eine statistische Gesamtschau zu den Leistungsquoten der BU-Versicherer: etwa eine exakte Zahl, wie viele BU-Anträge genau pro Jahr gestellt und bewilligt werden. Das erschwert eine weitere Differenzierung: notfalls auch, schwarze Schafe der Branche zu benennen. Alle Untersuchungen zu den Leistungsquoten beruhen zudem auf freiwilligen Angaben der BU-Anbieter. Hier wäre es auch Aufgabe des Gesetzgebers, mehr Transparenz von der Branche einzufordern: notfalls in anonymisierter Form.

So fehlen auch in dieser Statistik wieder wichtige Daten, die ein genaueres Bild erlauben würden. Keinen Aufschluss erlaubt die GDV-Statistik zum Beispiel darüber, ob ein Versicherer sofort einen Antrag auf BU-Leistung bewilligt hat oder der Berufsunfähige erst nach mehreren Anläufen seine Leistung zugestanden bekam. Vielleicht sogar, nachdem sich der Betroffene vor Gericht durchsetzen musste?

Anzeige

Mit Blick auf BU-Rechtsstreite ließ vor zwei Jahren eine Untersuchung des Analysehauses PremiumCircle aufhorchen. Die Studienmacher hatten 169 erstinstanzliche Urteile ausgewertet, in denen ein Verbraucher sich mit seinem BU-Versicherer vor Gericht auseinandersetzen musste. Beinahe jeder dritte Berufsunfähige (31,4 Prozent), der gegen seinen Versicherer klagte, konnte sich durchsetzen und erhielt Recht: ebenfalls eine stolze Quote.