Versicherungsvermittlung: Welcher Berater handelt in meinem Auftrag?

DVAG, OVB, Verbraucherzentralen, Versicherungsmakler, Versicherungsvertreter, Honorarberater, Versicherungsberater – all diese Institutionen, Unternehmen und Berufsbezeichnungen stehen im Zusammenhang mit der Vermittlung bzw. Beratung zu Versicherungsprodukten und Finanzlagen an Verbraucher. Wer ist wer und wer will was?

- Versicherungsvermittlung: Welcher Berater handelt in meinem Auftrag?

- Dritte Differenzierung: Wie wird die Vermittlung vergütet?

„Vorbild-Makler wegen Betrugs dran“, Versicherungsvermittler sind „provisionshungrig“ und „gierig“, „Wenn’s brennt, rückt normalerweise die Feuerwehr an. Im Berliner Bezirk Reinickendorf kommt auch der Versicherungsmakler – um aus dem Unglück noch Profit zu schlagen“ – solche Schlagzeilen und Aussagen finden sich in Zeitungen, Rundfunk und Fernsehen. In den entsprechenden Berichten und Sendungen werden dabei oft wichtige Bezeichnungen in der Finanz- und Versicherungsbranche verwechselt. Einzelne Berufsgruppen geraten durch eine fehlerhafte Verwendung komplett in Verruf, Verbraucher werden durch Pauschalurteile über Vermittler verunsichert. Auch sind solch oberflächliche Recherchen und falscher Gebrauch ein negatives Aushängeschild für Journalismus und Medien.

Anzeige

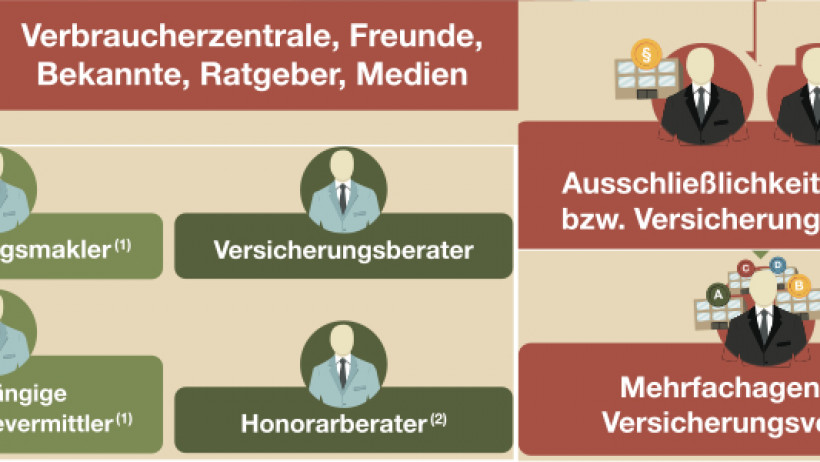

Zwischen den einzelnen Berufsgruppen der Vermittler und Berater gibt es wesentliche Unterschiede. Fehlerhafte Verwendungsweisen verunsichern Verbraucher. Versicherungsbote hat eine Begriffsübersicht entwickelt, damit Verbraucher – aber auch Medien – diese Begriffe aus der Versicherungs- und Finanzwelt korrekt einordnen können.

Die Infografik stellen wir kostenlos zum Download zur Verfügung (.jpg-Datei) zur Nutzung auf der eigenen Homepage oder in den sozialen Medien. Die Grafik darf nur unter Angabe des Links http://vermittler-wegweiser.versicherungsboten.de verwendet werden. Außerdem bieten wir die Übersicht als großes Poster (A1) an. Hier geht es zum Download / zur Poster-Bestellung.

Woran erkennt der Kunde, welchen "Vermittler" er vor sich hat?

Wer verkauft mir eine Versicherung? Wer kann helfen, die passende Absicherung für meinen persönlichen Bedarf zu finden? Bekomme ich nur einen Vertrag, weil mein Gegenüber besonders viel Umsatz machen will – unabhängig davon, ob ich das tatsächlich brauche? Wem kann ich vertrauen? Was kann ich machen, damit mir keine Versicherung vermittelt wird, die ich nicht brauche oder die mir sogar Verluste bringen kann?

Unzählige Vorschriften wie Versicherungsvertragsgesetz, Gewerbeordnung, EU-Vermittlerrichtlinie sowie Einträge in diverse Register, lassen den „mündigen“ Verbraucher kaum verstehen, wer was warum in wessen Auftrag vermitteln will. Im Bereich der Vermögensberatung gibt es nun auch noch neue geschützte Berufsbezeichnungen. Verbraucher haben es schwer, bei der diffusen Gesetzeslage zu erkennen, wen sie eigentlich vor sich sitzen haben und wer wieso auf welche Weise Versicherungen an den Mann bringt. Entlang einfacher Fragen lässt sich dieser Dschungel durchqueren.

Erste Differenzierung: Ist der Berater bzw. Vermittler gesetzlich zugelassen und haftet er für seinen Rat?

Nicht jeder, der Verbrauchern eine Versicherung empfiehlt, darf das auch. Leider kann auch nicht jeder „Ratgeber“ für seinen Rat und ggf. daraus entstehende Schäden bzw. Vermögensverluste haftbar gemacht werden. Das gilt z. B. für Freunde und Bekannte – aber auch für Ratschläge der Verbraucherzentralen. Diese bieten grundsätzlich zwar Beratung und Information zu Fragen des Verbraucherschutzes und geben Ratschläge zu den Themen Banken und Geldanlage sowie Versicherungen, z. B. zu Altersvorsorge und Krankenversicherung. Sie lassen sich diese Leistung auch vergüten – müssen jedoch nicht für die Beratung haften und diese auch nicht dokumentieren. Verbraucherzentralen müssen auch keinen Sachkundenachweis erbringen und sind daher auch im Vermittlerregister weder als Versicherungsvermittler noch als Versicherungsberater eingetragen. Es besteht auch keine gesetzliche Verpflichtung zum Vorhalten einer Vermögensschadenhaftpflicht, welche bei Beratungsfehlern für die den Verbrauchern ggf. entstehenden Vermögensschäden (z. B. durch falschen Rat) aufkommen würde.

Wer gewerbsmäßig Versicherungsverträge vermittelt, ist Versicherungsvermittler und unterliegt gesetzlichen Auflagen. Gesetzlich zugelassene Vermittler sind stets im Vermittlerregister eingetragen. Der Begriff „Versicherungsvermittler“ wird nach dem Versicherungsvertragsgesetz (VVG) als Oberbegriff für Versicherungsvertreter, Mehrfachagenten und Versicherungsmakler genutzt. Will der Kunde wissen, wen er vor sich hat, muss er weiter differenzieren.

Zweite Differenzierung: Vertritt der Vermittler per Gesetz die Interessen des Verbrauchers?

Das Gesetz unterscheidet die Gruppen der Vermittler nach ihrem Auftraggeber: Wer hat den Vermittler damit betraut, einen Versicherungsvertrag zu vermitteln?

Wurde der Vermittler von einer oder mehreren Versicherung(en) damit betraut, Versicherungsverträge zu vermitteln, handelt es sich um einen Versicherungsvertreter. Das sind häufig selbstständige Handelsvertreter oder angestellte Versicherungsvertreter. Wird ihre Vertragsbeziehungen in einem Vertrag derart geregelt, dass nur ein Versicherer oder ggf. auch mehrere Versicherer (die namentlich genannt sind) vermittelt werden dürfen, so nennt man sie Ausschließlichkeitsvertreter. Sie sind verpflichtet, den Kunden darüber zu informieren, für welche Versicherer sie tätig sein dürfen. Ähnlich verhält es sich mit Mitarbeitern der Sparkassen und Banken, die ausschließlich für ihr Unternehmen bzw. deren Kooperations-, Konzern- bzw. Verbundpartner tätig werden dürfen.

Hat ein Versicherungsvertreter mehrere Vereinbarungen mit untereinander konkurrierenden Versicherern getroffen, wird er auch als Mehrfachagent bezeichnet. Im Unterschied zum Versicherungsmakler haften aber weder Ausschließlichkeitsvertreter noch Mehrfachagenten bei Schadenansprüchen von Dritten üblicher Weise selbst, sondern der (jeweilige) Versicherer, da sie in seinem Auftrag tätig werden.

Anders als beim Vertreter ist beim Versicherungsmakler nicht ein Versicherungsunternehmen, sondern der Verbraucher Auftraggeber und Vertragspartner des Versicherungsmaklers. Gegenüber diesem verpflichtet sich der Versicherungsmakler, nach fachlichen Kriterien aus einer hinreichenden Anzahl von Angeboten am Markt, das Angebot für den Verbraucher zu finden und zu vermitteln, welches dessen Wünschen und Bedürfnissen möglichst weitgehend entgegen kommt. Anschließend übernehmen Versicherungsmakler meist auch die Betreuung der Versicherungsverhältnisse sowie die Schadenregulierung. In welchem Rahmen dies geschieht, halten Versicherungsnehmer und Versicherungsmakler in einem Maklervertrag fest. Damit der Versicherungsmakler für den Verbraucher als dessen Sachwalter gegenüber Versicherern tätig werden darf, bedarf es darüber hinaus einer sogenannten Maklervollmacht.

Anzeige

Nicht selten sind Versicherungsmakler gleichzeitig auch als freie Finanzanlagevermittler tätig. Als Finanzanlagevermittler wird für die Ausübung dieser Tätigkeit eine Erlaubnis zur Beratung und Vermittlung von Finanzanlageprodukten (Erlaubnis nach § 34 f GewO) benötigt. Beide Berufsgruppen müssen sich Beratungsfehler zurechnen lassen. Sie sind daher gesetzlich verpflichtet, eine entsprechende Vermögensschaden-Haftpflichtversicherung vorzuhalten.

Dritte Differenzierung: Wie wird die Vermittlung vergütet?

Die einzelnen Berufsgruppen, die im Vermittlergeschäft tätig sind, lassen sich auch nach ihrer Vergütung differenzieren.

Versicherungsmakler erhalten Courtage (Abschluss- bzw. Bestandscourtage). Sie erhalten die Courtage für vermitteltes Geschäft von Versicherungsunternehmen. In Courtagezusagen regeln Versicherungsmakler und Versicherer Art sowie Höhe der Vergütung. Courtagen können einmalig oder fortlaufend gezahlt werden. Neben der Vermittlung selbst wird damit auch die Betreuung des Versicherungsvertrages vergütet.

Anzeige

Versicherungsvertreter erhalten Provision (Abschluss- bzw. Bestandsprovision): Der Versicherungsvertreter schließt seinen Vertrag mit der Versicherungsgesellschaft ab. Für sein vermitteltes Geschäft erhält er eine Provision. Schließen Kunden beim Versicherungsvertreter einen Versicherungsvertrag ab, so erhält der Vermittler Provision von der Versicherungsgesellschaft. Die Höhe der Provision ist bei Ausschließlichkeitsvertretern im Rahmen des Agenturvertrags, bei Mehrfachagenten mit Verträgen zwischen diesen und den Versicherungsgesellschaften geregelt.

Weiterhin gibt es Beratung gegen Honorar: Wer gewerbsmäßig Dritte über Versicherungen berät, ohne von einem Versicherungsunternehmen einen wirtschaftlichen Vorteil zu erhalten oder von ihm in anderer Weise abhängig zu sein, benötigt eine Erlaubnis der zuständigen Industrie- und Handelskammer. Dies übernehmen Versicherungsberater. Sie beraten zu einem auf die Bedürfnisse des jeweiligen Auftraggebers zugeschnitten Versicherungsschutz und verhandeln diesbezüglich mit Versicherern. Sie vertreten ihre Auftraggeber im Schadensfall außergerichtlich gegenüber dem jeweiligen Anbieter. Für diese Leistung nehmen sie vom Kunden ein Honorar, welches auch dann fällig wird, wenn der Verbraucher keinen Versicherungsvertrag abschließt, da sich das Honorar auf die bloße Beratungsleistung des Versicherungsberaters bezieht. Der Einbehalt von Courtagen bzw. Provisionen für eigene Zwecke von Versicherungsgesellschaften ist Versicherungsberatern gesetzlich untersagt.

Auch gibt es Honorarberater, die exakte Bezeichnung ist bisher gesetzlich nicht definiert oder geschützt – entsprechend ist das Tätigkeitsfeld breit. Ähnliches gilt für den Begriff des Finanzberaters. So darf sich auch der Verkäufer in der Sparkasse oder Bank „Berater“ nennen.

Eine Honorarberatung über Vermögensanlagen ist seit dem 1. August 2014 durch das Honoraranlagenberatungsgesetz geregelt und erlaubnispflichtig. Man unterscheidet Berater, die sich bei ihrer Beratung auf Investmentfonds und geschlossene Investmentvermögen beschränken, sie werden als Honorar-Finanzanlagenberater bezeichnet und vom örtlichen Gewerbeamt zugelassen und überwacht. Ein Honorarberater, der alle Finanzinstrumente in seiner Beratung berücksichtigen will, also z. B. auch Aktien oder Zertifikate, muss sich von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) als Honorar-Anlagenberater zulassen und überwachen lassen.

Anzeige

Die Übersicht steht kostenlos zum Download zur Verfügung und kann als Poster bestellt werden.

Der komplette Beitrag wurde im aktuellen Versicherungsbote Fachmagazin #02/2014 veröffentlicht. Die nächste Ausgabe erscheint am 12. Mai 2015.

- Versicherungsvermittlung: Welcher Berater handelt in meinem Auftrag?

- Dritte Differenzierung: Wie wird die Vermittlung vergütet?