Dritte Differenzierung: Wie wird die Vermittlung vergütet?

Die einzelnen Berufsgruppen, die im Vermittlergeschäft tätig sind, lassen sich auch nach ihrer Vergütung differenzieren.

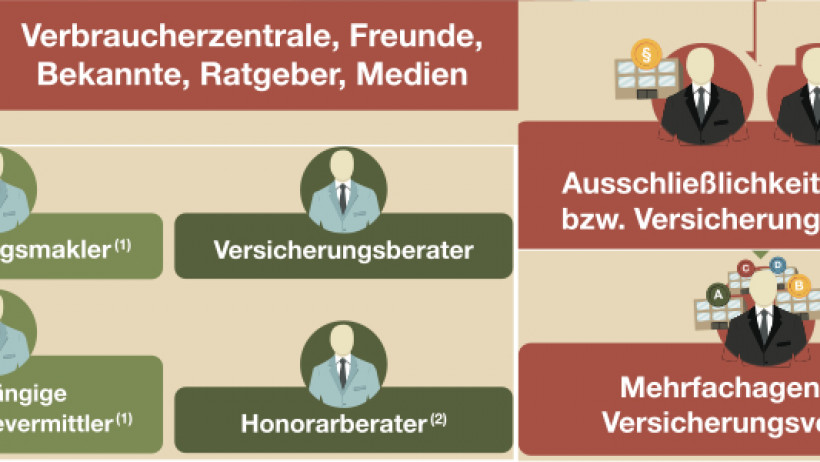

- Versicherungsvermittlung: Welcher Berater handelt in meinem Auftrag?

- Dritte Differenzierung: Wie wird die Vermittlung vergütet?

Versicherungsmakler erhalten Courtage (Abschluss- bzw. Bestandscourtage). Sie erhalten die Courtage für vermitteltes Geschäft von Versicherungsunternehmen. In Courtagezusagen regeln Versicherungsmakler und Versicherer Art sowie Höhe der Vergütung. Courtagen können einmalig oder fortlaufend gezahlt werden. Neben der Vermittlung selbst wird damit auch die Betreuung des Versicherungsvertrages vergütet.

Anzeige

Versicherungsvertreter erhalten Provision (Abschluss- bzw. Bestandsprovision): Der Versicherungsvertreter schließt seinen Vertrag mit der Versicherungsgesellschaft ab. Für sein vermitteltes Geschäft erhält er eine Provision. Schließen Kunden beim Versicherungsvertreter einen Versicherungsvertrag ab, so erhält der Vermittler Provision von der Versicherungsgesellschaft. Die Höhe der Provision ist bei Ausschließlichkeitsvertretern im Rahmen des Agenturvertrags, bei Mehrfachagenten mit Verträgen zwischen diesen und den Versicherungsgesellschaften geregelt.

Weiterhin gibt es Beratung gegen Honorar: Wer gewerbsmäßig Dritte über Versicherungen berät, ohne von einem Versicherungsunternehmen einen wirtschaftlichen Vorteil zu erhalten oder von ihm in anderer Weise abhängig zu sein, benötigt eine Erlaubnis der zuständigen Industrie- und Handelskammer. Dies übernehmen Versicherungsberater. Sie beraten zu einem auf die Bedürfnisse des jeweiligen Auftraggebers zugeschnitten Versicherungsschutz und verhandeln diesbezüglich mit Versicherern. Sie vertreten ihre Auftraggeber im Schadensfall außergerichtlich gegenüber dem jeweiligen Anbieter. Für diese Leistung nehmen sie vom Kunden ein Honorar, welches auch dann fällig wird, wenn der Verbraucher keinen Versicherungsvertrag abschließt, da sich das Honorar auf die bloße Beratungsleistung des Versicherungsberaters bezieht. Der Einbehalt von Courtagen bzw. Provisionen für eigene Zwecke von Versicherungsgesellschaften ist Versicherungsberatern gesetzlich untersagt.

Auch gibt es Honorarberater, die exakte Bezeichnung ist bisher gesetzlich nicht definiert oder geschützt – entsprechend ist das Tätigkeitsfeld breit. Ähnliches gilt für den Begriff des Finanzberaters. So darf sich auch der Verkäufer in der Sparkasse oder Bank „Berater“ nennen.

Eine Honorarberatung über Vermögensanlagen ist seit dem 1. August 2014 durch das Honoraranlagenberatungsgesetz geregelt und erlaubnispflichtig. Man unterscheidet Berater, die sich bei ihrer Beratung auf Investmentfonds und geschlossene Investmentvermögen beschränken, sie werden als Honorar-Finanzanlagenberater bezeichnet und vom örtlichen Gewerbeamt zugelassen und überwacht. Ein Honorarberater, der alle Finanzinstrumente in seiner Beratung berücksichtigen will, also z. B. auch Aktien oder Zertifikate, muss sich von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) als Honorar-Anlagenberater zulassen und überwachen lassen.

Anzeige

Die Übersicht steht kostenlos zum Download zur Verfügung und kann als Poster bestellt werden.

Der komplette Beitrag wurde im aktuellen Versicherungsbote Fachmagazin #02/2014 veröffentlicht. Die nächste Ausgabe erscheint am 12. Mai 2015.

- Versicherungsvermittlung: Welcher Berater handelt in meinem Auftrag?

- Dritte Differenzierung: Wie wird die Vermittlung vergütet?