Wohngebäudeversicherung: Die Besten ihrer Klasse

Die Agentur für Versicherungsanylsen „Franke und Bornberg“ präsentiert aktuell ein Rating zur Wohngebäudeversicherung. Insgesamt haben die Experten 267 aktuell am Markt platzierte Tarife eingehend analysiert.

- Wohngebäudeversicherung: Die Besten ihrer Klasse

- Wohngebäudeversicherung: Die Besten ihrer Klasse

- Wohngebäudeversicherung: Die Besten ihrer Klasse

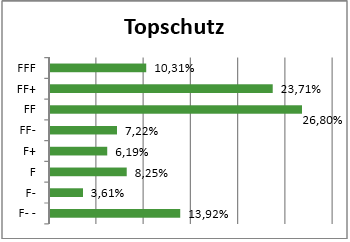

Auch in der Kategorie Topschutz beurteilen die Analytiker die Qualität keineswegs durchgängig gut.

Anzeige

Besonderes Augenmerk legt das Unternehmen darauf, ob die Produkte auf die Bedürfnisse der Versicherten zugeschnitten sind. Die meisten Schäden an Wohneigentum entstehen durch Feuer, Leitungswasser oder Sturm und Hagel. Eine Absicherung dieser Schadensereignisse wird von allen Versicherern angeboten. Andere Schadenarten kommen zwar seltener vor, ihre Auswirkungen können jedoch Hausbesitzer ebenfalls in den finanziellen Ruin treiben. Schäden durch Fahrzeuganprall, Kontamination des Erdreichs oder Rohrbrüche auf dem Grundstück sind längst nicht in jedem Vertrag eingeschlossen. Nach Ansicht der Agentur seien derartige Risiken und Folgekosten sind nicht so präsent und werden daher oft unterschätzt.

So ist nach einem Brand ist häufig nicht nur ein Gebäude beschädigt oder zerstört, sondern auch der Boden kann durch verbrannte Schadstoffe verunreinigt sein. Die Hausbesitzer sind in diesem Fall zu einer Dekontamination verpflichtet, welche häufig die Wiederaufbausumme des Hauses übersteigt. Die Entschädigungsgrenzen der einzelnen Versicherer variieren in dieser Leistung stark. Auch die Zeiträume, in denen der Behördenerlass erfolgt sein muss, und die Meldefristen sind in den Versicherungsbedingungen geregelt. Kurze Fristen können dazu führen, dass der Versicherungsnehmer für die anfallenden Kosten keine Versicherungsleistung erhält.

Eine Versicherungslücke kann ebenso entstehen, wenn sich bei der Absicherung der Zu- und Ableitungen auf dem Grundstück die örtliche Wassersatzung und die Versicherungsbedingungen nicht gut ergänzen. Die Wassersatzung ist regelt, ab welchem Ort die Hauseigentümer bei Schäden verantwortlich sind: Das kann die Grundstücksgrenze sein, aber auch bereits die Abzweigung vom Hauptkanal. In den Versicherungsbedingungen muss analog dazu festgesetzt sein, dass auch Schäden an Zu- und Ableitungen auf dem Grundstück oder auch außerhalb des Grundstücks versichert sind. Anderenfalls drohen den Versicherten im Falle eines Rohrbruchs erhebliche Kosten, wenn sie die Reparatur aus eigener Tasche bezahlen müssen.

Methodik zur Leistungsprüfung

Insgesamt haben die Experten von Franke und Bornberg für ihre umfassende Analyse alle Tarife auf 73 verschiedene Leistungsdetails hin untersucht und bewertet. Die Tarife wurden jeweils einer Kategorie zugeordnet: Grundschutz, Standardschutz und Topschutz. Damit ist soll sichergestellt sein, dass nur Produkte miteinander verglichen werden, die in ihrer Leistungsstärke auch vergleichbar sind. In der jeweiligen Kategorie wurden die Tarife dann nach Leistungsstärken eingestuft.

Für das Ratingverfahren nutzte die Agentur ausschließlich selbst recherchierte Daten. Die Bewertungen stützen sich lediglich darauf, was Gegenstand des Vertrages ist. Die aktuelle Regulierungspraxis oder sogenannte Leistungsaussagen der Versicherer bleiben in der Bewertung außen vor. Alle Regelungen werden nach festgelegten Bewertungsgrundsätzen detailliert analysiert. Dabei nutzten die Analysten die exakten Formulierungen in den Versicherungsbedingungen.

Anzeige

Einige Qualitätsunterschiede werden erst nach einer gründlichen Prüfung offenbar: So sind Kostenerstattungen in unterschiedlicher Höhe definiert, deren Verhältnis abzuschätzen ist. Weiterhin wird vom Versicherungsnehmer häufig auf die sogenannte Einrede der groben Fahrlässigkeit verzichtet. Zum letzten Punkt bemerken die Tarifbewerter kritisch: „Der offensiv beworbene Verzicht ist nicht mehr als ein Feigenblatt, wenn dieser beispielsweise nur bis zu einer maximalen Schadenhöhe von 1000 Euro greift.“

Zum Rating weiterblättern auf Seite 2Wohngebäudeversicherung: Die Besten ihrer Klasse

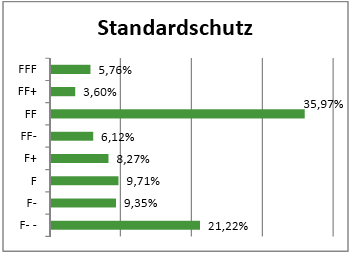

Für das neue Rating zur Wohngebäudeversicherung sind die am Markt platzierten Produkte untersucht worden. Diese sind entsprechend ihrem Abschneiden in der Detailanalyse mit einer Ratingnote versehen. Die achtstufige Skala reicht dabei von FFF (hervorragend) bis F-- (sehr schwach). Durch Mindeststandards stellt Franke und Bornberg sicher, dass qualitative Defizite in wichtigen Kriterien nicht durch gute Regelungen in weniger wichtigen Bewertungsaspekten überlagert werden.

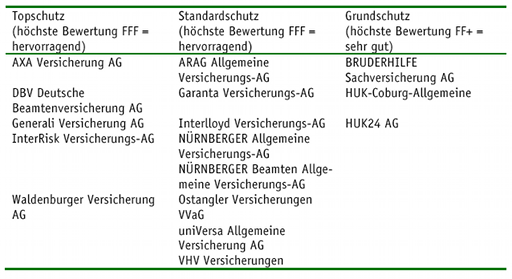

Folgende Versicherer haben in der jeweiligen Kategorie die höchste Bewertung erhalten:

Anzeige

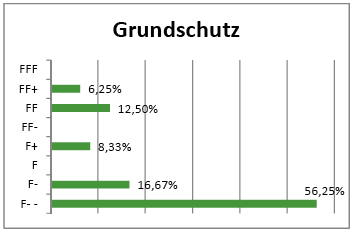

Die Notenspiegel der drei Kategorien zeigen, dass die Qualität der analysierten Tarife insgesamt stark unterschiedlich ist:

Im Grundschutz ist die Gefahr sehr groß, dass man einen schwachen oder sehr schwachen Tarif abschließt, wenn man sich nicht vor Vertragsabschluss umfassend informiert. Insgesamt knapp 73 Prozent haben die Bewertung F- (schwach) oder F-- (sehr schwach) erhalten.

Anzeige

In der Kategorie „Standardschutz“ sind immerhin über 45 Prozent der Tarife mit den drei Bestnoten FFF (hervorragend), FF+ (sehr gut) oder FF (gut) bewertet. Aber immer noch 21,22 Prozent der Tarife erhielten die Bewertung „sehr schwach“ (F--).

Anzeige

Wohngebäudeversicherung: Die Besten ihrer Klasse

Tipps für den Vertragsabschluss einer Wohngebäudeversicherung

Für alle, die eine neue Wohngebäudeversicherung abschließen wollen, geben die Experten folgende Tipps, worauf man beim Vertragsabschluss achten sollte:

Versicherungssumme:

Die Versicherungssumme muss so festgelegt sein, dass auch der komplette Wiederaufbau des Hauses – zum Beispiel nach einem Brand – abgesichert ist. Ermittelt der Versicherer die Versicherungssumme, ist der Versicherungsnehmer damit vor Unterversicherung geschützt. Ermittelt er die Summe jedoch selbst mit einem sogenannten „Wertermittlungsbogen“, ist er verantwortlich dafür, dass die Versicherungssumme korrekt berechnet wird. Im Fall einer Unterversicherung – d.h. die Versicherungssumme ist geringer als der tatsächliche Wert der Immobilie – wird bei jedem Schaden die Zahlung der Versicherung anteilig gekürzt.

Versicherte Sachen:

Nebengebäude, Carports oder andere Grundstücksbestandteile sind in der Wohngebäudeversicherung nur dann mit abgesichert, wenn sie auf dem Versicherungsschein aufgeführt sind.

Anzeige

Elementarschäden:

Schäden durch Naturgewalten nehmen in Deutschland stark zu. Darum ist es in Erwägung zu ziehen, zusätzlich eine Elementarschädenversicherung abzuschließen. Schäden, die durch Erdbeben, Erdrutsch oder –senkung, Lawinen, Rückstau, Schneedruck, Überschwemmung und Vulkanausbruch entstehen, sind nicht grundsätzlich Bestandteil einer Wohngebäudeversicherung.

Das komplette Wohngebäuderating und die ausführlichen Bewertungsrichtlinien können auf der Website von Franke und Bornberg eingesehen werden.

- Wohngebäudeversicherung: Die Besten ihrer Klasse

- Wohngebäudeversicherung: Die Besten ihrer Klasse

- Wohngebäudeversicherung: Die Besten ihrer Klasse