Berufsunfähigkeitsversicherung: Warum BU-Renten abgelehnt werden

Knapp 79 Prozent der eingereichten Leistungsfälle in der Berufsunfähigkeitsversicherung werden problemlos bewilligt. Der Großteil der Ablehnungen sei darauf zurückzuführen, dass die vertraglich vereinbarte BU-Grad nicht erreicht wird.

- Berufsunfähigkeitsversicherung: Warum BU-Renten abgelehnt werden

- Ablehnungsgründe und Bearbeitungszeit

Das Analysehaus Franke und Bornberg hat zum sechsten Mal das Leistungsverhalten deutscher BU-Versicherer unter die Lupe genommen. Für die aktuelle Studie hat sich das Unternehmen mit Sitz in Hannover das Regulierungsverhalten aus dem Jahr 2019 angeschaut.

Anzeige

In Summe seien per Stichproben 145.836 Regulierungen von BU-Leistungsfällen geprüft worden. In diesem Jahr haben sich sieben BU-Versicherer in die Karten schauen lassen: Allianz, Ergo, Generali, Gothaer, HDI, Nürnberger und Zurich. Diese Unternehmen vereinen etwa 7,1 Millionen Versicherte und damit mehr als 50 Prozent des Marktes. In der aktuellen Auswertung sind mit der Allianz und der Gothaer zwei Teilnehmer hinzugekommen, die in der vergangenen Studie nicht vertreten waren. Insgesamt haben diese Versicherer rund 31.771 Neuanmeldungen von BU-Leistungsfällen gezählt.

Im Ergebnis spiegelt sich der Vorwurf an die Versicherer, sie würden im Falle der Berufsunfähigkeit die Leistung verweigern und die Verbraucher in jahrelange Rechtsstreite verwickeln, jedoch nicht wieder. Denn nach den Erkenntnissen von Franke und Bornberg gehen vier von fünf Leistungsentscheidungen (79,04 Prozent) zu Gunsten der Versicherten aus. In der Auswertung der Zahlen aus dem Jahr 2018 waren es noch 83 Prozent.

Auch, dass Verbraucher sich überproportional oft mit ihrem Versicherer vor Gericht zoffen müssen, konnte die Studie nicht bestätigen. Wobei hier relativiert werden muss. Von den Anerkenntnissen erfolgen 95 Prozent bedingungsgemäß. Lediglich ein Prozent der BU-Renten wurden vor Gericht erfochten. Über die Hälfte der Prozesse (57,71 Prozent) münden in einem Vergleich. Bei drei von zehn Rechtsstreiten (29,33 Prozent) gewinnt der Versicherer. Etwa jede achte juristische Überprüfung (12,95 Prozent) wird für den Versicherungsnehmer entschieden.

Anzeige

Auffallend ist jedoch, dass jeder 25. Fall (4 Prozent) mit einer individuellen Vereinbarung beigelegt wurden, etwa in Form eines Vergleichs vor Gericht. Beachtlich ist zudem, dass jeder zehnte anerkannte Leistungsfall (10,5 Prozent) eine befristete Leistungsdauer hat oder auf einer Individualvereinbarung basiert.

Ablehnungsgründe und Bearbeitungszeit

Insgesamt seien die meisten Ablehnungen darauf zurückzuführen, dass der vertraglich vereinbarte BU-Grad (in der Regel 50 Prozent) nicht erreicht werde. Auf diesen Sachverhalt entfallen sechs von zehn aller negativen Entscheidungen (60,43 Prozent). Weitere 20,39 Prozent sind auf Anfechtungen und Rücktritte zurückzuführen, etwa wegen Verletzung der vorvertraglichen Anzeigepflicht. Bei 11,11 Prozent der Fälle werde der Prognosezeitraum nicht erfüllt. Folglich lägen in rund einem Drittel der abgelehnten Fälle die Ursachen beim Versicherten.

Je nach Krankheitsbild schwankt der Anteil der Anerkennungen jedoch deutlich. So würden beispielsweise bei Krebs („bösartige Neubildungen“) genau 93,67 Prozent der Anträge auf BU-Leistungen anerkannt. Bei psychischen Erkrankungen und Verhaltenstörungen werden dagegen nur sieben von zehn Anträgen (71,17 Prozent) bewilligt.

Anzeige

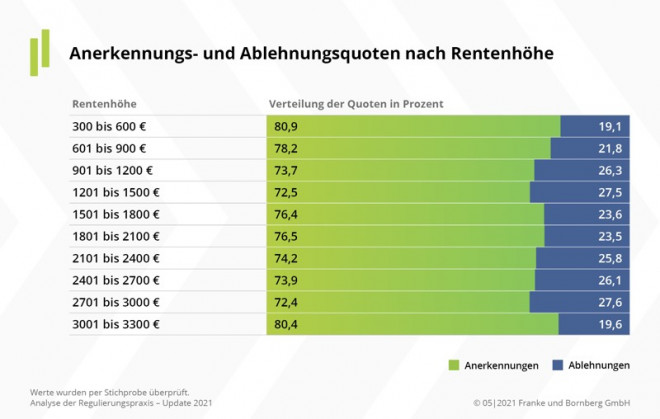

Auch bei den Rentenhöhe gibt es große Unterschiede beim Verhältnis der anerkannten zu den abgelehnten Anträgen. So liege die Leistungsquote bei BU-Renten zwischen 901-1.500 Euro bei 74,5 Prozent und zwischen 1.201-1.500 Euro liege der Wert sogar nur bei 72,5 Prozent. Die niedrigste Leistungsquote sei bei einer Rentenhöhe von 2.701-3.000 Euro festgestellt worden (72,4 Prozent). Allerdings sind Monatsrenten über 2.700 Euro eher selten anzutreffen. Die höchsten Leistungsquoten liegen bei der Rentenhöhe von 300-600 Euro (80,9 Prozent) sowie bei 3.001-3.300 Euro (80,4 Prozent). Allerdings sind Monatsrenten über 2.700 Euro eher selten anzutreffen.

Laut Studie würden Berufsunfähigkeitsrenten für Versicherte zwischen dem 46. und 57. Lebensjahr besonders häufig bewilligt. Bei jungen Erwachsenen im Alter von 17 bis 35 Jahren liege die Ablehnungsquote dagegen deutlich über dem Durchschnitt. Das sei vor allem auf die Wirkung der vorvertraglichen Anzeigepflicht zurückzuführen. Knapp die Hälfte aller Ablehnungen (49 Prozent) wegen Verletzung der Anzeigepflicht entfallen auf diese Altersgruppe.

BU-Leistungsregulierung braucht Zeit

Die Regulierung von BU-Leistungen ist langwierig. Die durchschnittliche Dauer hat sich in den zurückliegenden Jahren bei fünf bis sechs Monaten eingependelt: 174 Tage dauerte die Leistungsprüfung in 2019 durchschnittlich. Nach 100 Tagen sind knapp 39,7 Prozent aller Anerkennungen entschieden. Die Studienergebnisse deuten allerdings auf einen oft nur begrenzten Einfluss der Versicherer auf diese Bearbeitungszeiten, denn Wartezeiten auf ärztliche Unterlagen oder Gutachten müssen bedacht werden. Dennoch gibt es bei den einzelnen Schritten sicher noch Verbesserungsmöglichkeiten. Allein die Bearbeitungsdauer nach Erstmeldung der Berufsunfähigkeit liegt durchschnittlichen zwischen drei und vier Tagen. Dies wird in der Studie wie folgt erklärt: "In den letzten Jahren nimmt der Trend zu, Kunden telefonisch zu kontaktieren. Dies ist jedoch aufwändiger als der postalische Versand des Kundenfragebogens."

Anzeige

An vielen so genannten Touchpoint könnten digitale Kommunikationslösungen zum Versicherungsnehmer, Ärzten und Gutachtern denkbare Lösungen. Schließlich sind Kunden inzwischen an den Service-Standard von Amazon & Co. gewöhnt. Selbst beim Pizza-Dienst wird oft ein Tracking-Dienst vorgehalten. Da kommt der "postalische Versand" auf Versicherersseite doch etwa altbacken daher.

- Berufsunfähigkeitsversicherung: Warum BU-Renten abgelehnt werden

- Ablehnungsgründe und Bearbeitungszeit