Fünf deutsche Versicherer werden zum EIOPA-Stresstest gebeten

Regelmäßig führt die europäische Versicherungsaufsicht EIOPA Stresstests durch, in denen Branchenschwergewichte nachweisen müssen, wie fit sie für mögliche Krisenszenarien sind. Aus Deutschland müssen sich dem aktuellen Test fünf Versicherer stellen: darunter auch die Allianz und Munich Re, Europas größter Rückversicherer.

“Too big to fail“ - Manche Institute sind so groß und vernetzt, dass ihre mögliche Insolvenz ein systemisches Risiko bedeuten kann. Das gilt nach Auffassung der europäischen Finanzaufsichts-Behörden nicht nur für Banken, die in der Finanzkrise 2008 beinahe die Weltwirtschaft in den Abgrund rissen. Auch Versicherer können so groß sein, dass ihre Schieflage auch andere Marktakteure an die Belastungsgrenze bringt.

Anzeige

Aus diesem Grund führt die Europäische Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (EIOPA) regelmäßig Stresstests durch, um zu prüfen, wie robust die Großen der Branche dastehen. In diesem Jahr liegt der Fokus auf möglichen Folgen der Coronakrise. „Ziel ist es, die Widerstandsfähigkeit des Versicherungssektors gegen mögliche negative Entwicklungen zu beurteilen, diesmal vor dem besonderen Hintergrund des aktuellen Pandemie-Szenarios“, schreibt die deutsche Aufsichtsbehörde BaFin auf ihrer Webseite.

44 europäische Versicherer müssen sich demnach dem Stresstest stellen: davon fünf aus Deutschland. Dies sind die Allianz, Münchener Rück, HDI/Talanx, R+V und Alte Leipziger-Hallesche. Bis auf die Alte Leipziger waren alle Versicherer schon beim letzten Stresstest 2018 dabei.

Schock-Szenarien durchgerechnet

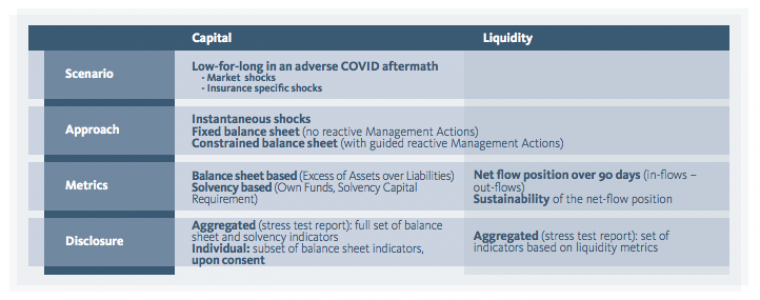

Im Mittelpunkt des Stresstests steht -wie bereits erwähnt- die Frage, wie gut die Versicherer auf mögliche Krisenszenarien vorbereitet sind. Hier wird ein Negativ-Szenario angenommen, wonach infolge der Corona-Pandemie das Vertrauen in die Finanzmärkte langfristig gestört ist und zu einem wirtschaftlichen Abschwung führt. Zugleich wird angenommen, dass das Niedrigzins-Niveau an den Finanzmärkten weiterhin anhält. Hierfür werden unter anderem die Auswirkungen auf die Unternehmensbilanz, Eigenmittel und Garantiepflichten gegenüber Kundinnen und Kunden untersucht.

Das „Handelsblatt“ zitiert hierzu Fausto Parente, Exekutivdirektor bei EIOPA. „Wir sind immer noch mitten in der Krise“, betonte der italienische Ökonom am Freitag in Frankfurt zum Start des Stresstests. „Der Versicherungssektor kann sich dem natürlich nicht entziehen.“ Die Coronakrise belaste die Versicherer speziell bei den Beitragseinnahmen im Kerngeschäft und den Kapitalanlagen: unter anderem, weil das Neugeschäft leidet und viele Menschen in finanzieller Not ihre Altersvorsorge abstoßen könnten bzw. Probleme haben, den Beitrag zu bedienen.

Die Berichte müssen die Versicherer bis Mitte August abgeben, die Ergebnisse sollen bis Ende Dezember vorliegen. Veröffentlichen müssen die Anbieter ihre Ergebnisse allerdings nicht: anders als die Solvency-II-Berichte, die jeder Versicherer den nationalen Aufsichtsbehörden vorlegen muss.

Deutsche Versicherer kamen bisher gut durch die Krise

Doch die Geschäftszahlen für 2020 zeigen auch: Bisher sind die deutschen Versicherer recht gut durch die Coronakrise gekommen. Die Allianz fuhr einen zweistelligen Milliardengewinn ein und blieb mit einem operativen Ergebnis von 10,8 Milliarden Euro nur knapp unter dem Vorjahreswert. Bei der Munich Re halbierte sich zwar der Gewinn gegenüber dem Vorjahr. Mit 1,21 Milliarden Euro konnte man aber doch vergleichsweise gut abschneiden: auch angesichts der Tatsache, dass der Rückversicherer allein 1,65 Milliarden Euro für den Ausfall von Veranstaltungen erstatten musste.

Auch Talanx/HDI zeigte sich mit dem Konzernergebnis zufrieden: 673 Millionen Euro konnte man 2020 laut Geschäftsbericht erzielen, was ein Wachstum gegenüber dem Vorjahr von 4,1 Prozent bedeutet. Bei der R+V wirkte sich die Coronakrise deutlich aus: ein IFRS-Gewinn vor Steuern von 291 Millionen Euro bedeutet, dass die Genossenschaft 70,2 Prozent Gewinn gegenüber dem Vorjahr eingebüßt hat. Die Sonderbelastungen durch Corona bezifferten sich auf 321 Millionen Euro, vor allem aufgrund von Betriebsschließungen und Veranstaltungsausfällen.

Anzeige

Bei der Alte Leipziger/Hallesche, die sich nun neu dem Stresstest stellen muss, fiel die Bilanz durchwachsen aus. Der Rohüberschuss vor Steuern fiel 2020 um 16,3 Prozent auf 278,1 Millionen Euro, während die Beitragseinnahmen um 3,8 Prozent auf 2,8 Milliarden Euro stiegen. Auch die Solvenzquote fiel -trotz blühendem Neugeschäft- von 377 Prozent auf 300 Prozent.