Nachhaltigkeit als Wettbewerbsfaktor

Nicht nur Kunden schreiben Nachhaltigkeitsthemen eine hohe Relevanz zu, sondern auch der Gesetzgeber. Welche regulatorischen Grundsätze zur Anwendung kommen, fasst Christian Nölke, Managing Consultant bei adesso SE, im Gastbeitrag zusammen.

Im Jahr 2019 veröffentlichte die EU den European Green Deal, eine Wachstumsstrategie mit dem Ziel, Europa bis 2050 zum ersten klimaneutralen Kontinent zu entwickeln. Hierbei verfolgt man die Idee, die Erfüllung dieser Ziele nicht primär durch strengere Vorschriften und regulatorische Eingriffe zu erzwingen, sondern Unternehmen durch marktwirtschaftliche Anreize zu motivieren.

Anzeige

Ein wesentlicher Mechanismus zur Erreichung dieser Ziele ist die Taxonomieverordnung. Berichte, die in diesem Rahmen veröffentlicht werden, sind Informationsquellen und bieten Steuerungsmöglichkeiten. Sie sollen dabei unterstützen öffentliche und private Finanzströme in nachhaltige Investitionen zu lenken.

Die Taxonomieverordnung konkretisiert hierbei den Sustainable Finance Aktionsplan der EU. Nachhaltigkeitsaspekte fließen in die Finanzierungs- und Investitionsentscheidungen ein. Adressiert werden dabei primär die Akteure des Finanzsektors, insbesondere Banken und Versicherungen.

Hierbei gilt es, Greenwashing zu vermeiden. Investitionsmöglichkeiten sollen nicht nur dem Namen nach „Grün“ sein, sondern tatsächlich den EU-Umweltzielen dienen. Diese sind:

- Klimaschutz

- Anpassung an den Klimawandel

- Nachhaltige Nutzung von Wasserressourcen

- Wandel zu einer Kreislaufwirtschaft

- Vermeidung von Verschmutzung

- Schutz von Ökosystemen und Biodiversität

Unternehmen müssen transparent sowohl über die Nachhaltigkeit ihrer eigenen Wirtschaftsaktivitäten berichten als auch über Unternehmen, bei denen sie selbst investieren. Negative Nachhaltigkeit der Investitionen soll auf die eigene Nachhaltigkeit des Unternehmens durchschlagen. Was nützt es, wenn eine Versicherung selbst ihre Geschäftsgebäude mit Solarstrom versorgt, gleichzeitig aber in Kohlekraftwerke investiert?

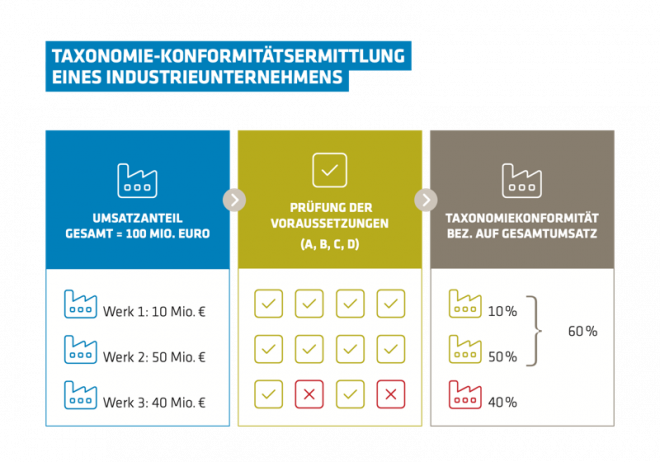

Da Versicherungen ein umfangreiches Portfolio an Investitionen und Aktivitäten haben, ist die Umsetzung in der Praxis komplex. Sie müssen für alle Aktiva prüfen, ob sie den vier Voraussetzungen entsprechen, ökologisch nachhaltig zu sein:

- Substanzieller Beitrag zur Erreichung eines der EU-Umweltziele

- Vermeidung erheblicher Verletzungen der anderen EU-Umweltziele

- Einhaltung der Mindestanforderungen in den Bereichen Governance, Menschen- und Arbeitnehmerrechte

- Erfüllung der vorgegebenen technischen Bewertungskriterien

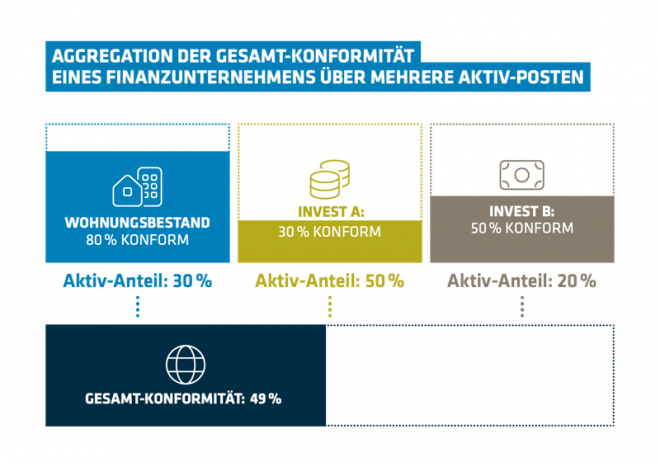

Diese werden dann entsprechend ihrer Anteile aggregiert und ergeben die Taxonomie-Konformität der Versicherung.

Für die eigenen Geschäftsgebäude kann man die Nachhaltigkeit anhand von Energieverbrauch, Wasserverbrauch und weiteren Kriterien ermitteln. Auch für Wohngebäude im eigenen Bestand kann man dies anhand von Energieausweisen nachvollziehen.

Aber wie sieht es mit Tausenden von Unternehmen aus, deren Aktien, Derivate und Anleihen eine Versicherung hält, oder den Staaten, in deren Anleihen sie investiert? Unternehmen, die sich am Kapitalmarkt bedienen, sind verpflichtet, entsprechende Informationen zu veröffentlichen. Da eine Versicherung diese Werte aber nicht für jedes Unternehmen und jeden Staat selbst ermitteln kann, wird sie solche Informationen in der Regel zukaufen. Versicherungen berichten dann auf Basis ihrer eigenen und der zugekauften Daten jährlich über ihre Nachhaltigkeit.

Neben der Taxonomie gibt es weitere Vorgaben, die Versicherungen im Bereich Nachhaltigkeit erfüllen müssen. Im Rahmen der Sustainable Finance Disclosure Regulation (SFDR) müssen sie nachweisen, dass ihre nachhaltigen Investitionen mit dem Vorsorgeprinzip „keinen erheblichen Schaden verursachen“ übereinstimmt. Hierzu benennt die Verordnung eine Vielzahl von nachteiligen Auswirkungen (Principal Adverse Impact – PAI), die zu vermeiden sind. Beispiele wären hier Investitionen in Industrien, die schlecht wiederverwertbare Abfälle produzieren oder sehr energieintensiv sind, aber auch wenig Schutz vor Diskriminierung bieten oder Menschenrechte verletzen. Hierüber ist jährlich zu berichten.

Darüber hinaus sind in den nächsten Jahren eine Fülle weiterer Regularien zu erwarten, die sich derzeit noch im Gesetzgebungsverfahren oder in der konkreten Ausgestaltung befinden. Als Beispiele seien hier die Corporate Sustainability Reporting Directive (CSRD) und die European Sustainability Reporting Standards (ESRS) genannt. Diese führen die Ideen der Taxonomie fort und integrieren sie in einen größeren Berichtsrahmen.

Natürlich gibt es neben den Berichtspflichten der EU noch weitere Möglichkeiten für Versicherungen, sich als nachhaltig zu präsentieren. So hat sich bereits 2006 die UN Principles for Responsible Investment (PRI) in Partnerschaft mit der Finanzinitiative des UN-Umweltprogramms UNEP und dem UN Global Compact gegründet. Unterzeichner tragen zu einem nachhaltigeren globalen Finanzsystem bei, wobei die Ziele hierbei freiwillig und unverbindlich sind. Weltweit gibt es ca. 1200 Unterzeichner mit einem verwalteten Gesamtvermögen von 80 Billionen USD. Ebenfalls unter dem Dach der UNEP Finance Initiative sind die Principles for Sustainable Insurance (PSI) angesiedelt. Auch hier verpflichten sich Versicherer, die vier Prinzipien der PSI zu fördern und regelmäßig darüber zu berichten.

Für Anlageberater und Makler besteht zukünftig die Pflicht, auf „grüne“ Investitionsmöglichkeiten hinzuweisen. Dies ist Teil jedes Beratungsgesprächs, muss aber auch in Tarif-Vergleiche integriert werden. Sowohl Versicherungskunden als auch Investoren können nun auf Basis transparenter, zuverlässiger und einheitlicher Informationen eine fundierte Entscheidung treffen, bei der auch grüne Nachhaltigkeitsfaktoren ihren Platz finden werden.

Durch vergleichsweise kurze Zeiträume der Umsetzung, breite Anwendungsbereiche und umfangreiche Reporting-Pflichten entsteht für alle Finanzmarktteilnehmer ein hoher Handlungsdruck. Die Anforderungen an Nachhaltigkeit sind tiefgreifend, die Folgen für Unternehmen erheblich. Gleichzeitig aber bieten sie den Marktteilnehmern eine Chance, sich von Wettbewerbern zu differenzieren in einem Feld, dem Kunden hohe Relevanz zuschreiben.

Anzeige