Reisekrankenversicherung - Envivas, R+V und Würzburger überzeugen im Rating

Reisekrankenversicherungen hat das Hannoveraner Ratinghaus für seinen aktuellen Produktvergleich herangezogen. Als Testsieger bei den 53 getesteten Policen konnten sich dabei Tarife der Generali-Tochter Envivas, der R+V und der Würzburger behaupten. Grundsätzlich wurde den Reisekranken-Policen ein hohes Niveau bescheinigt - aber mit "Luft nach oben".

Das Ratinghaus Franke und Bornberg gilt als Spezialist für Berufsunfähigkeitsversicherungen: Seit mehr als zwanzig Jahren sind die Hannoveraner mit ihren BU-Ratings am Markt aktiv. Pünktlich zu Beginn der Urlaubssaison erweitern die Tester nun ihr Angebot und unternehmen erstmals einen Ausflug in das Bedingungswerk von Reisekrankenversicherungen. 53 Tarife (RKV) von 35 Anbietern hat Franke und Bornberg für den aktuellen Produktvergleich getestet.

Anzeige

Reisekrankenversicherungen: Standardisierte Kernleistungen, hohes Niveau

Für das Rating der Reisekranken-Policen haben Franke und Bornberg „typische Jahrespolicen für beliebig viele Auslandsaufenthalte von jeweils maximal zehn Wochen Dauer untersucht“, verrät der Pressetext. Zu zwei Dritteln errechnete sich die Punktzahl aus dem Leistungsumfang der Krankenversorgung laut Vertrag. Hierbei zeigte sich, dass die Unterschiede bei den Kernleistungen eher gering ausfielen. Die Verträge sind mit Blick auf wichtige Leistungszusagen stark standardisiert.

Der Teufel stecke bei den Leistungen aber oft im Detail, berichten die Tester. Beispiel Krankenrücktransport nach Deutschland: Ein kundenfreundlicher Tarif erstatte Mehrkosten für einen Rücktransport zum nächstgelegenen Krankenhaus in Wohnortnähe der versicherten Person, wenn dieser medizinisch sinnvoll und vertretbar ist, die Behandlung im Ausland länger als 14 Tage dauern würde oder die Behandlung im Ausland teurer wäre als der Rücktransport. Ein schlechter Tarif versichert hingegen nur „Mehrkosten eines medizinisch notwendigen und ärztlich angeordneten Rücktransports“. Der Unterschied: bei diesem Tarif muss eine Leistungszusage beim Versicherer eingeholt werden, bevor das Flugzeug mit dem Patienten in die Heimat starten kann.

Ein weiteres Beispiel für wichtige Leistungszusagen: Bei guten Bedingungen würden Kosten der stationären Heilbehandlung „einschließlich Operationen, Operationsnebenkosten sowie Verpflegung und Unterkunft bezahlt“, schreibt Franke und Bornberg, in anderen Tarifen nur „die stationäre Heilbehandlung“ ohne weitere Präzisierung. Hier können sich vage und ungenau formulierte Bedingungen schnell zum Nachteil des Versicherten auswirken – entsprechend wurde Vagheit von den Testern negativ bewertet. „Wir sind Zweckpessimisten“, berichtet Michael Franke, Geschäftsführer des Ratinghauses. „Wir legen die Bedingungen in Zweifelsfällen stets zum Nachteil des Versicherten aus. Das gilt selbst dann, wenn der Versicherer mit der Formulierung vermutlich etwas anderes bezwecken wollte“.

Fünf Testsieger, „solides Mittelfeld“ - und noch Luft nach oben

Im konkreten Produktrating konnten sich fünf von 53 Reisekrankenversicherungen bis Bestnote FFF („hervorragend“) durchsetzen, was neun Prozent entspricht. Davon stammen zwei Policen von der Envivas, einer 100prozentigen Generali-Tochter, die eng mit der Techniker Krankenkasse (TK) kooperiert. Auch die R+V konnte zwei Reisekrankenversicherungen auf dem Podest platzieren. Dritter Versicherer mit einem Testsieger-Tarif ist die Würzburger.

Folgende Verträge erhielten im Rating die Bestnote „hervorragend“:

- Envivas TravelXF, Stand 8.2014

- Envivas TravelXN, Stand 8.2014

- R+V FernWeh, Stand 04.2017

- R+V Fernweh Familie, Stand 04.2017

- Würzburger AR, Stand 01.2015

Weitere dreizehn Prozent der Tarife wurde mit „FF+“ bewertet, was „sehr gut“ entspricht. Doch der Großteil der Tarife, nämlich 55 Prozent, schloss mit „gut“ ab. Michael Franke attestiert ein „solides Mittelfeld. An gut die Hälfte der untersuchten Reisekrankenversicherungen konnten wir die Note „FF“ (Gut) vergeben. Aber es gibt noch Luft nach oben. Nicht einmal jeder zehnte Vertrag erreichte unsere Bestnote „FFF“ (Hervorragend).“

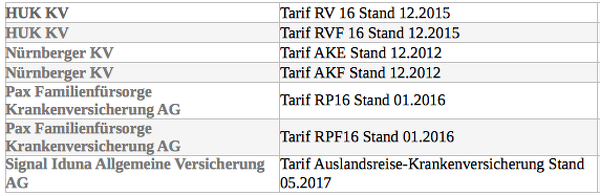

Folgende Tarife konnten sich mit der Bewertung "Sehr gut" (FF+) auf dem zweiten Rang platzieren:

„Immense Kosten“ ohne Reisekranken-Schutz

Im Pressetext zum Produktrating warnt Franke und Bornberg vor den „immensen Kosten“, die enstehen können, wenn ein Tourist im Ausland erkrankt und in einer Klinik behandelt werden muss, ohne eine private Reisekrankenversicherung zu haben. Speziell „gesetzlich Krankenversicherte müssen für eine Behandlung im Ausland manchmal tief in die Tasche greifen“, schreiben die Tester.

Anzeige

„Denn die gesetzliche Krankenversicherung trägt die Kosten nur innerhalb der Europäischen Union sowie in Staaten, mit denen ein Sozialversicherungsabkommen besteht. Und das auch nur im Rahmen der Kosten, die für eine Behandlung in Deutschland anzusetzen wären. Für andere beliebte Reiseziele wie die USA, Australien oder Südafrika besteht kein Anspruch auf Kostenübernahme“.