Berufsunfähigkeitsversicherung: wichtiger Schutz mit Aufklärungsbedarf

Genau jeder zweite Deutsche (50 Prozent) ist der Überzeugung, dass er im Falle einer Berufsunfähigkeit durch den Staat abgesichert ist. Das zeigt eine repräsentative Umfrage des Meinungsforschers Kantar Public im Auftrag der MetallRente. Doch das ist ein gefährlicher Trugschluss, denn spätestens seit einer Gesetzreform 2001 ist das nicht mehr der Fall.

Seitdem nämlich existiert eine Absicherung des Berufsunfähigkeits-Risikos in der gesetzlichen Rentenversicherung nur noch für jene, die vor dem 2.1.1961 geboren wurden, und auch nur unter bestimmten Vorraussetzungen. Wer aber jünger als 59 Jahre alt ist, kommt nicht mehr in diesen Genuss. Für jene gilt, dass die Rentenkasse nur noch das Risiko der Erwerbsunfähigkeit absichert. Deshalb ist es wichtig, zusätzlich mit einer privaten Berufsunfähigkeitsversicherung (BU) vorzusorgen - eine Vorsorge, die explizit auch Verbraucherschützer empfehlen.

Berufsunfähigkeits-Schutz: Viele Verbraucher können Kosten nicht einschätzen

Der Weg aber, der zum Abschluss einer BU-Versicherung führt, ist so einfach nicht. Gesundheitsfragen müssen beantwortet, daher muss in Krankenakten nachgeforscht werden. Je nach Beruf und individuellem Risiko sowie Alter können Preise für einen adäquaten Versicherungsschutz zudem sehr unterschiedlich sein. Das führt dazu, dass Kunden kaum eine Vorstellung darüber haben, was eine BU-Versicherung für sie wirklich kosten würde. Hier möchte der Vergleichsrechner des Versicherungsboten Abhilfe schaffen.

Wenngleich der Vergleichsrechner nicht leisten kann, den wirklichen Preis eines Tarifs zu berechnen und er auch keine vollwertige Beratung ersetzt, kann er durch Berücksichtigung wichtiger Parameter doch eine erste Orientierung geben – und dem Kunden so eine Hilfe sein vor Beantragung des BU-Schutzes bei einem Versicherer. Der Rechner bietet also Hilfe auf dem Weg hin zum Abschluss einer BU-Police, auch für die Vermittlung. Im Folgenden sollen wichtige Informationen zur BU-Versicherung vorgestellt werden.

Weshalb eine Berufsunfähigkeitsversicherung wichtig ist: gesetzlicher Schutz bei Arbeitskraftverlust hat große Lücken

Dass private BU-Policen derart wichtig geworden sind, ist im Grunde dem Rückzug des Staates aus der Arbeitskraftabsicherung geschuldet. Denn mit einer Rentenreform in 2001 wurde die gesetzliche Berufsunfähigkeitsrente de facto abgeschafft. Seitdem leistet die Rentenkasse nur noch bei Erwerbsminderung, jedoch nicht mehr bei Berufsunfähigkeit.

Das bedeutet: Der Staat garantiert nur noch ein äußerst geringes Sicherungsniveau. Bedingungen für eine gesetzliche Rente durch Wegfall der Arbeitskraft aufgrund einer Krankheit oder Behinderung regelt das 6. Sozialgesetzbuch (SGB VI) über Paragraph 43. Der Paragraf macht es äußerst schwer, überhaupt eine Rente zu erhalten.

Eine teilweise Erwerbsminderung nämlich liegt erst dann vor, wenn eine betroffene Person außerstande ist, für mindestens sechs Stunden irgendeinem Beruf nachzugehen. Als Dauer wird eine „nicht absehbare Zeit“ angegeben – die Einschränkung muss nach aktueller Diagnose also dauerhaft bestehen (man nimmt einen „dauerhaften“ Zustand bei allen Prognosen an, die länger als sechs Monate andauern). Eine volle Erwerbsminderung im Sinne der gesetzlichen Rentenversicherung liegt sogar erst dann vor, wenn die Person nicht mehr in der Lage ist, für mindestens drei Stunden täglich irgendeinem Beruf nachzugehen.

Erwerbsminderung: ohne Erfüllung der Kriterien drohen unliebsame Berufe

Für die Anforderungen, die zum Wegfall des Erwerbsminderungs-Anspruchs führen, ist nicht einmal relevant, welchen Beruf die oder der Betroffene zuvor ausübte – jeder Beruf wird durch den Gesetzgeber zugemutet und führt bei Überschreitung der Zeitgrenzen zu einem sofortigen Wegfall des Rentenanspruchs. Sogar die primitivsten Tätigkeiten können einem Menschen zum Bestreiten des Lebensunterhalts zugemutet werden. Demnach besteht überhaupt erst Anspruch auf eine Erwerbsminderungsrente, wenn Menschen in ihrer Lebensweise schon auf das Äußerste eingeschränkt sind. Die Probleme der harten Kriterien zeigen sich auch in den Zahlen für 2018: Von 342.300 Anträgen auf eine Erwerbsminderungsrente, die bei der Rentenkasse bearbeitet wurden, wurde beinahe jeder zweite Vertrag (49 Prozent) abgelehnt.

Ein Chirurg, der trotz schwerster körperlicher oder psychischer Beeinträchtigungen nach einer Krankheit als Nachtwächter arbeiten muss, um seinen Lebensunterhalt zu verdienen und dem Sozialstaat nicht zur Last zu fallen? Eine solche Vorstellung ist keineswegs übertrieben, sondern entspricht den Vorstellungen des Gesetzgebers. Einzige Bedingung der gesetzlichen Vorgabe: Der Beruf muss dem allgemeinen Arbeitsmarkt entstammen, darf also kein Schon- oder Nischenarbeitsplatz für Behinderte sein. Findet sich aber ein solcher Arbeitsplatz und kann er für mindestens drei Stunden ausgeübt werden, entfällt schon der Anspruch auf eine volle Erwerbsminderungsrente.

Als wären die schweren Bedingungen nicht Problem genug, fällt die Erwerbsminderungsrente noch äußerst gering aus. Laut BU-Experte Wenzel liegt die Rentenhöhe einer vollen Erwerbsminderungsrente bei etwa 34 Prozent des letzten Einkommens. Und für die halbe Erwerbsminderungsrente gibt es sogar nur die Hälfte. Die Erwerbsminderungsrente berechnet sich nach der Rentenformel gemäß Paragraf 64 des Sechsten Sozialgesetzbuchs (SGB VI). Allerdings gibt es 0,3 Prozent Abzug pro Monat vor Erreichen der Regelaltersgrenze – gedeckelt bei einem maximalen Satz von 10,8 Prozent. Und dies wirkt sich mindernd auf die schwer zu erhaltende Rente aus.

Berufsunfähigkeit: zuletzt ausgeübter Beruf entscheidend

Die Bedingungen für das Vorliegen einer Berufsunfähigkeit hingegen sind weit milder als die der Erwerbsminderung. Weil die Berufsunfähigkeit nun zu einer Angelegenheit der privaten Versicherungswirtschaft geworden ist, ist wichtigste gesetzliche Grundlage Paragraf 172 Absatz 2 Versicherungsvertragsgesetz (VVG).

Der Paragraf definiert: „Berufsunfähig ist, wer seinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, infolge Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kann.“ Weiteres regeln die konkreten Versicherungsbedingungen für die BU-Versicherung des jeweiligen Tarifs.

Wenngleich sich die Bedingungen der Verträge unterscheiden können, haben sich hier feste Standards etabliert, von denen nur in Ausnahmefällen abgewichen wird. Als Richtnorm für die Einschränkung gilt: Die Berufsunfähigkeit muss mindestens 50 Prozent betragen. Für die Dauer gilt in der Regel: Alles, was länger dauert als sechs Monate, wird als „Zustand auf Dauer“ betrachtet und führt damit zum Leistungsfall. Wer also wegen einer Krankheit oder eines Unfalls für die voraussichtliche Dauer von mehr als sechs Monaten weniger als 50 Prozent berufsfähig ist, erfüllt das Kriterium der Berufsunfähigkeit.

Berufsunfähigkeit ist weit wahrscheinlicher als Erwerbsminderung

Das Risiko, berufsunfähig zu werden, ist kaum zu unterschätzen: Jeder Vierte wird im Laufe seines Berufslebens mindestens einmal berufsunfähig. Das geht aus Zahlen des Gesamtverbandes der Deutschen Versicherungswirtschaft hervor. Erfüllen Betroffene dann nicht die Bedingungen für eine gesetzliche Erwerbsminderungsrente und verfügen nicht über einen privaten Versicherungsschutz, droht Unbill bis hin zum finanziellen Ruin ganzer Familien – besonders, wenn es Hauptverdiener einer Familie trifft. Das wird auch am Beispiel des Chirurgen, der als Nachtwächter arbeiten muss, deutlich: besteht kein Rentenanspruch, bietet der allgemeine Arbeitsmarkt für Berufsunfähige oft nur Jobs mit großen Einkommensverlusten zum vorher ausgeübten Beruf. Solche Gefahren erklären die Bedeutung des privaten BU-Schutzes als Ergänzung des staatlichen sozialen Sicherungsnetzes.

Was kostet eine Berufsunfähigkeitsversicherung? Und kann sie jeder erhalten?

Was aber kostet eine Berufsunfähigkeitsversicherung? Diese Frage lässt sich nicht pauschal beantworten, sondern entscheidend ist unter anderem das Risiko des Antragstellers, berufsunfähig zu werden. Je höher das Risiko, desto mehr wird ein Versicherer in der Regel für den Versicherungsschutz verlangen. Demnach können individuelle und kollektive Risikofaktoren zu sehr verschiedenen Beiträgen führen. Darüber hinaus sind weitere Faktoren ausschlaggebend: etwa, wie der Versicherer die Kosten im Tarif kalkuliert, welche Verwaltungs- und Abschlusskosten er hat etc.

Zum Ersten sind individuelle Gesundheitsrisiken des Antragstellers ausschlaggebend. So sind Nichtrauchertarife in der Regel billiger als Tarife für Raucher. Weitreichender noch – Vorerkrankungen können zum Ausschluss bestimmter Risiken vom Versicherungsschutz führen, zum Risikozuschlag oder dazu, dass ein potentieller Kunde gar keinen Versicherungsschutz erhält. Das begründet einen Missstand: Menschen, die besonders einen BU-Schutz bräuchten, bekommen ihn oft nicht oder häufig nur zu unerschwinglichen Beiträgen. Dennoch sollten gerade sie versuchen, ob sie sich nicht dennoch absichern können: schon aufgrund des höheren Risikos. Denn auch im Annahme-Verhalten der Versicherer gibt es teils deutliche Unterschiede. Durch die vielen Faktoren, die zur Berechnung der BU-Absicherung notwendig sind, kann es zu teilweise großen Unterschieden bei der Beitragshöhe kommen. Deshalb sollte hier ein unabhängiger Vergleich der Angebote genutzt werden. Dies können in der Regel nur Versicherungsmakler gewährleisten. Sie nutzen in der Regel Vergleichsrechner, die einen ausreichenden Marktüberblick gewährleisten und eine individuelle Berechnung der Absicherung ermöglichen können. Vergleichen lohnt sich in jedem Fall.

Manche Kunden erhalten nur schwer oder nur sehr teuer einen BU-Schutz

„Unerwünscht“ als Kunden der Versicherer sind laut einer Broschüre der verbrauchernahen Verbraucherzentrale zum Beispiel Menschen mit schweren Allergien, Epileptiker, Diabetiker, Herzinfarkt-Patienten oder Menschen mit einer Verkrümmung der Wirbelsäule. Seit immer mehr BU-Fälle durch psychische Erkrankungen ausgelöst werden, werden auch Depressionen und ähnliche Krankheiten hier relevant und bringen die Warnsysteme der Versicherer zum Leuchten. Menschen, die um derartige Vorerkrankungen wissen, sollten also mit Expertenrat prüfen, ob überhaupt und zu welchen Bedingungen ein BU-Schutz zu haben ist und ob es zu BU-Versicherungen auch Alternativen wie die Grundfähigkeitsversicherung gibt.

Vorerkrankung: Anonyme Voranfrage ist empfehlenswert

Ein Tipp ist hier besonders beachtenswert für all jene, die um ihre Vorerkrankungen wissen: Erste Kontakte zu den Versicherern sollten als anonyme Voranfrage geschehen – also ohne dass der Name des Antragstellers genannt wird. Wer bei einem Versicherer abgelehnt wird, muss nämlich fürchten, in der HIS-Auskunftei der Versicherungsbranche zu landen: eine Art schwarze Liste ähnlich der Schufa, in der Kunden mit Auffälligkeiten eingetragen werden. Alle Versicherer haben darauf Zugriff. Das erschwert einen Abschluss bei einem anderen Wettbewerber zusätzlich, wenn man schon von einem Versicherer abgelehnt wurde.

Ist die versicherte Person krank und kann keine SBU erhalten, so kann in diesem Fall auch ein Kopplungsvertrag sinnvoll sein, wenn die zu versichernde Person darüber eine BUZ-Rente in ausreichender Höhe und ohne Leistungsausschlüsse erhalten kann. Regelmäßig haben Versicherer auch Aktionstarife mit vereinfachten Gesundheitsfrage. Diese haben jedoch meist nur eine begrenzte Rentenhöhe. Oft sind das monatliche BU-Renten in Höhe von 1.000 bis 1.500 Euro. Eine weitere Alternative sind betriebliche BU-Versicherungen. Die Gruppentarife werden über den Arbeitgeber abgeschlossen und verzichten in der Regel auf Gesundheitsfragen.

Bruttoprämie ist nicht gleich Nettoprämie

Wer eine BU-Versicherung abschließt, sollte nicht allein auf den Beitrag achten, den er bzw. sie zu Beginn des Versicherungsschutzes zahlt. Darüber hinaus ist es wichtig, den sogenannten Bruttobeitrag zu beachten: Sonst drohen hohe Prämiensprünge. Zur Erklärung:

Kalkuliert ein Anbieter von Berufsunfähigkeitsversicherungen schlecht, können Prämien während der Vertragslaufzeit wesentlich teurer werden, ohne dass sich das Leistungsvolumen ändert. Grund ist der Abstand zwischen dem Nettobeitrag, den ein Kunde meist ab Beginn seines Vertrags zahlt, und dem möglichen Bruttobeitrag für die Zukunft.

Der Hintergrund: Neuverträge in der BU-Versicherung werden oft mit günstigen Nettoprämien beworben: So sollen die Kunden mit niedrigen Prämien angelockt werden. Doch dieser günstige Beitrag ist dem Kunden keineswegs garantiert. Entwickeln sich die Überschüsse ungünstig wie im jetzigen Niedrigzins-Umfeld oder hat der Versicherer schlecht kalkuliert, kann die Prämie bis auf den rechtlich möglichen Bruttobeitrag steigen. Der "Spread" zwischen Netto- und Bruttoprämie zeigt somit ein finanzielles Risiko an, das ernst genommen werden sollte. So haben einige Versicherer in den letzten Jahren für Negativschlagzeilen gesorgt, weil sie innerhalb eines Tarifes die Prämie um bis zu 40 Prozent angehoben haben.

Vor Abschluss der BU-Police stehen die Gesundheitsfragen

Der Fakt, dass Vorerkrankungen sich auf die Tarife auswirken, führt zu einer bekannten Hürde vor Abschluss der BU-Police: den berüchtigten Gesundheitsfragen. Denn zu den wichtigsten Obliegenheiten des Versicherungsnehmers vor Abschluss einer Berufsunfähigkeitsversicherung gehört die Beantwortung der Gesundheitsfragen nach bestem Wissen und Gewissen. Die sogenannte „vorvertragliche Anzeigepflicht“ fordert nach Paragraph 19 Versicherungsvertragsgesetz (VVG) vom Versicherungsnehmer, bei Abgabe einer Vertragserklärung jene „ihm bekannten Gefahrumstände“ anzuzeigen, „die für den Entschluss des Versicherers, den Vertrag mit dem vereinbarten Inhalt zu schließen, erheblich sind.“

Gesetzliche Bedingung ist freilich: Der Versicherer muss in Textform nach den Gefahrenumständen gefragt haben. In der Regel aber sind die Antragsformulare der Versicherer mittlerweile hier auch „gerichtsfest“. Antwortet ein Versicherungsnehmer demnach nicht nach bestem Kenntnisstand, drohen ernste Folgen. So darf der Versicherer in diesen Fällen zum Beispiel vom Vertrag zurücktreten – im schlimmsten Fall verliert der Versicherungsnehmer trotz langjähriger Zahlungen den Versicherungsschutz und damit den Anspruch auf Leistungen.

Auch ermöglicht Paragraph 19 Abs. 4 VVG eine rückwirkende Vertragsanpassung, die ebenfalls einen Verlust des Leistungsanspruchs für bestimmte Risiken bedeuten kann. Oder der Versicherer schließt wichtige Risiken vom Versicherungsschutz aus, sobald ihm bekannt wurde, ein Versicherungsnehmer hat nicht wahrheitsgemäß geantwortet. Wie ernst die Gefahr einer „vorvertraglichen Anzeigepflichtverletzung“ zu nehmen ist, zeigt ein Tipp, den die Analyseexperten von Franke und Bornberg einem Portal des Handelsblatts gaben: Um sich mit dem Versicherungsschutz wirklich „sicher“ zu sein, sollte ein Versicherungsnehmer seine Krankenakte sehr gründlich recherchieren, in der Regel für den Zeitraum der zurückliegenden fünf Jahre. Denn jeder verschwiegene Arztbesuch könnte sich am Ende nachteilig für den Leistungsfall auswirken.

Wie wird der Grad der Berufsunfähigkeit ermittelt?

Wie bereits erwähnt, erhält der Versicherte in der Regel eine Berufsunfähigkeits-Rente, wenn er auf Dauer (mindestens 6 Monate) zu mindestens 50 Prozent seinen zuletzt ausgeübten Beruf nicht mehr ausüben kann. Ob diese Voraussetzungen erfüllt sind, prüft der Versicherer sehr genau anhand der individuellen Gegebenheiten. Das ist auch selbstverständlich: in welchem Ausmaß eine Krankheit oder andere Beeinträchtigung dazu beiträgt, dass man im Beruf nicht mehr arbeiten kann, ist abhängig von den zuletzt ausgeübten Tätigkeiten. Eine Krankheit kann es unmöglich machen, in einem Beruf noch zu arbeiten - während dieselbe Krankheit in einem anderen Beruf weniger stark beeinträchtigend ist.

Das bedeutet aber auch, dass die Versicherungsnehmer mitwirken müssen, um ihre Berufsunfähigkeit nachzuweisen. In der Regel muss eine detaillierte Liste erstellt werden, die einzelne Teiltätigkeiten innerhalb des Berufes auflisten. Ein wichtiger Faktor ist hierbei die Anzahl der Arbeitsstunden vor und nach Eintritt der Berufsunfähigkeit. Das ist aber nur ein Kriterium. Darüber hinaus wird zum Beispiel ermittelt, welche Teiltätigkeiten für einen Beruf sehr wichtig sind und nun nicht mehr bzw. nur noch teils ausgeführt werden können. Ein Beispiel: Für einen Berufs-Pianisten bedeutet eine eingeschränkte Beweglichkeit der Hände bereits unweigerlich das Aus. Diese wichtigen Teiltätigkeiten werden bei Feststellung einer BU besonders gewichtet.

Oft reicht jedoch ein ärztliches Gutachten des behandelnden Arztes und eine genaue Darstellung der Erkrankung für die Beurteilung aus. Doch viele Versicherer geben sich nicht damit zufrieden – der Versicherer lässt es sich nicht nehmen, anhand eigener Gutachter bzw. Sachverständiger den Grad der BU zu ermitteln. Schließlich muss er in der Regel lange Zeit eine Rente zahlen. Hier kann es auch zu Konflikten kommen – etwa, wenn ein Versorgungsamt oder unterschiedliche Ärzte zu unterschiedlichen Einschätzungen kommen. Mitunter kommt es bei genau diesen Fragen zu Rechtsstreiten. Deshalb ist es empfehlenswert, zusätzlich zu einer BU-Versicherung eine Rechtsschutz-Police zu haben.

Berufsunfähigkeitsversicherer sind keine Neinsager!

Aber wenn etwas passiert – dann zahlt der Berufsunfähigkeitsversicherer doch ohnehin nicht? Das ist ein oft gehörtes Klischee. Zahlen der Versicherungswirtschaft zeigen aber, dass dies so nicht zutrifft. Laut dem Gesamtverband der Deutschen Versicherungswirtschaft (GDV) werden rund 80 Prozent aller Leistungsanträge in der Berufsunfähigkeits-Versicherung bewilligt, wie Zahlen der Versicherer deutlich machen. Nur jeder fünfte Antrag auf Berufsunfähigkeitsrente wird also zunächst abgelehnt.

Dennoch vergeht durchaus etwas Zeit, bis die erste Rentenzahlung dann auf dem Konto ist. Im Schnitt vergehen 106 Tage von der ersten Meldung beim Versicherer bis zur Bewilligung der Rente: mehr als drei Monate also. Aus diesem Grund kann es lohnen, auf eine Arbeitsunfähigkeits-Klausel im Vertrag zu achten. Hier zahlt der Versicherer nach längerer Krankschreibung eine befristete Übergangsleistung, um die Zeit zu überbrücken – je nach Anbieter in der Regel zwischen 18 und 36 Monate.

Was sind häufige Gründe, weshalb ein Berufsunfähigkeitsversicherer die Leistung verweigert?

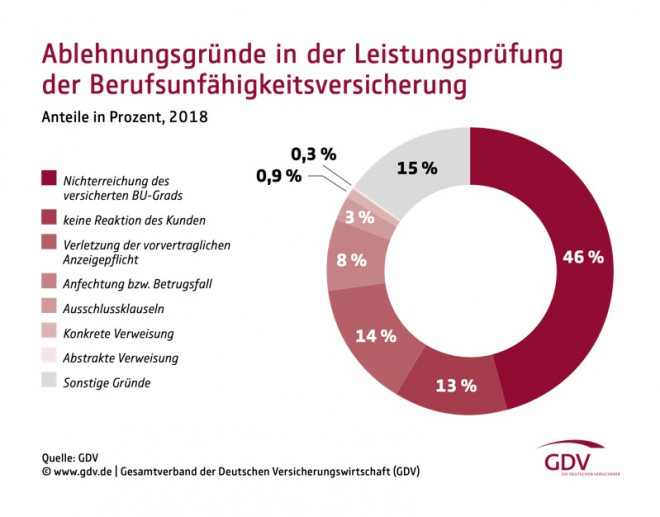

Trotzdem bleibt die Feststellung, dass zunächst jeder fünfte Antrag auf Berufsunfähigkeits-Rente abgelehnt wird. Was aber sind die Gründe hierfür? Auch darüber gibt die Statistik des GDV Auskunft. In 46 Prozent aller Fälle ist die Ursache hierfür, dass der notwendige Grad an Berufsunfähigkeit – in der Regel 50 Prozent – nicht erreicht wird.

Zweitwichtigste Ursache für Ablehnungen: die sogenannte Verletzung der vorvertraglichen Anzeigepflicht. Fast jeder achte nicht bewilligte BU-Antrag (14 Prozent) wird aus diesem Grund zurückgewiesen. Hier wird dem Versicherten angelastet, dass er beim Ausfüllen des Antrages auf Versicherungsschutz bzw. den Gesundheitsfragen falsche oder unvollständige Angaben machte, etwa Vorerkrankungen verschwieg. Das zeigt, wie wichtig es ist, einen Antrag gewissenhaft auszufüllen – und sich notfalls von einem Experten bzw. einer Expertin beraten zu lassen.

Dritthäufigste Ursache, weshalb keine BU-Rente gezahlt wird: 13 Prozent der Anträge werden abgelehnt, weil sich der Antragsteller einfach nicht zurückmeldet. Oft genau deshalb, weil er wieder in seinem Beruf arbeiten kann und keine Berufsunfähigkeit mehr besteht.

Auf welche Punkte beim Abschluss einer BU-Versicherung zu achten sind

Vor dem Abschluss einer Berufsunfähigkeitsversicherung sollten Kunden sowie Vermittler nicht nur auf den Preis oder ein etwaiges gutes Rating schauen. Für Verbraucher gilt: Eine BU-Absicherung sollte niemals ohne persönliche Beratung und schon gar nicht im Internet abschließen. Denn die "Selbstvermittlung" führt schnell dazu, dass im Schadenfall trotz Beitragszahlung keine Leistung erbracht wird oder viel Geld verloren geht. Die Arbeitskraft sollte möglichst mit einer selbständigen Berufsunfähigkeitsversicherungen (SBU) abgesichert werden. Diese garantiert eine höhere Flexibilität als verbundene Policen. Diese können dazu führen, dass der Kunde den BU-Schutz verliert, wenn er die Hauptversicherung nicht mehr bezahlen kann. Als Beispiel sei hier eine Rentenversicherung mit BU-Zusatzversicherung.

Die Höhe der Rente muss im Leistungsfall ausreichend sein. BU-Renten unterhalb des Grundsicherungssatzes machen deshalb selten Sinn. Vor dem Abschluss lohnt sich in jedem Fall ein Leistungs- beziehungsweise Bedingungsvergleich. Schließlich gibt es teilweise sehr große Unterschiede bei den Bedingungen und auch bei den Beiträgen. Insbesondere durch die zunehmende Berufsgruppen-Differenzierung ist ein unabhängiger Vergleich empfehlenswert. So kann der eigene Beruf bei dem einen Versicherer in einer größeren Berufsgruppe mit mehr Risiko eingeordnet und damit auch teurer sein. Und, bei einer anderen Gesellschaft wird die genaue Berufsbezeichnung mit einem deutlich günstigeren Risiko eingestuft und ist damit günstiger im Beitrag. Beim Vergleichen müssen Verbraucher wie Vermittler stets darauf achten, dass wirklich identische Leistungsmerkmale verglichen werden. Sonst vergleicht man schnell Äpfel mit Birnen.

Generell sollten in aller erster Linie die Leistungen unter die Lupe genommen werden. Erst, wenn zwei oder drei Anbieter mit 100 Prozent identischer Leistung tatsächlich gemeinsam an der Leistungsspitze stehen, wäre ein Preisvergleich unter genau diesen Anbietern sinnvoll. Ein Tipp am Rande: Haben einzelne Tarife fünf Sterne, Punkte, AAA Ratings oder ähnliches, heißt das nicht zwingend, dass diese Produkte gleichwertig sind.

Wichtig für den Abschluss und den Antrag

Der Antrag und die Gesundheitsfragen müssen korrekt und so genau wie möglich ausgefüllt werden. Falsche Aussagen beispielsweise bei den Gesundheitsfragen können im Leistungsfall den Schutz kosten. Auch sollte die Angabe risikobehafteter Hobbies nicht vergessen werden. Die BU-Versicherer bauen ggf. Beitragszuschläge ein. Das kann auch bei vermeintlich ungefährlichen Aktivitäten der Fall sein. Im Leistungsfall wird der Versicherer auch diesen Part ganz genau prüfen.

Bei der Auswahl des passenden Versicherers geht es jedoch nicht nur um einen bloßen Vergleich von Tarifen und Leistungen. Auch Erfahrungen hinsichtlich des Leistungsverhaltens im Versicherungsfall und die finanzielle Leistungsfähigkeit des Versicherers sind wichtige Aspekte, die in eine unabhängige Beratung einfließen sollten.

Mit unseren kostenlosen Vergleichsrechnern können Sie verschiedene Tarife in der Berufsunfähigkeitsversicherung vergleichen.