Lebensversicherung: Neun Versicherer im Bilanzrating nur "ausreichend"

Lebensversicherung: Ein neuer Report nimmt Bilanzkennzahlen der Unternehmen unter die Lupe und schaut sich an, wie krisenfest die Lebensversicherer aufgestellt sind. Beunruhigend ist: neun Versicherer erreichen nur ein „ausreichend“. Versicherungsbote hat sich Verlierer, aber auch Sieger des Ratings angesehen.

- Lebensversicherung: Neun Versicherer im Bilanzrating nur "ausreichend"

- Sieger des Ratings

- Die Rating-Schlusslichter

2021 – das war für die Lebensversicherer die Zeit vor der Zinswende, aber auch vor dem Angriffskrieg Russlands auf die Ukraine mit Energiekrise und stark steigender Inflation. So lag in 2021 der Leitzins der Europäischen Zentralbank (EZB) zwar noch immer konstant bei 0,00 Prozent. Allerdings war schon voraussehbar, dass die EZB ihre Geldpolitik straffen muss, wenn sie der hohen Inflation etwas entgegensetzen will. Erste Anzeichen einer Zinswende waren demnach bereits spürbar. Aufatmen aber lassen die steigenden Zinsen die Lebensversicherer nur mit zeitlicher Verzögerung.

Anzeige

Die Branche profitiert nur langsam von steigenden Zinsen

Denn die Branche profitiert nur sehr langsam und zeitversetzt von steigenden Zinsen. Der Grund sind langfristige Anleihen, die noch immer zwischen 80 Prozent und 85 Prozent der Kapitalanlagen bei Lebensversicherern ausmachen. In den letzten Jahren haben die Lebensversicherer durch festverzinsliche Anleihen sogar profitiert: In Hochzins-Zeiten erworbene Wertpapiere erhielten im Niedrigzins-Umfeld einen wesentlich höheren Markt- denn Kaufwert. So konnten die Versicherer auch mit Hilfe ihrer stillen Reserven die Verwerfungen an den Zinsmärkten überstehen.

In Zeiten steigender Zinsen aber kehrt sich der Effekt um: Nun sinkt der Marktwert unter den Kaufwert, weil lange laufende Anlagen nicht die Potenz des aktuellen Marktgeschehens wiedergeben. Es kommt zu stillen Lasten, die laut Hochrechnung der Experten von Assekurata schon 2022 bei 40 Mrd. Euro liegen (Versicherungsbote berichtete). Dieses Problem bleibt für die Versicherer freilich so lange ohne negative Konsequenzen, so lange sie es schaffen, die Anlagen bis zur Endfälligkeit zu halten. Weit schwieriger dürfte sich aber die Inflation für die Lebensversicherer gestalten.

Inflation als neues Risiko

Denn langfristige Vorsorge und Absicherung werden in Krisenzeiten tendenziell in die Zukunft vertagt (Versicherungsbote berichtete). Das verwundert kaum: Wer nicht weiß, wie er die nächste Nebenkostenabrechnung bezahlen soll, wird kaum einen lang laufenden Lebensversicherungsvertrag abschließen. Auch steht zu befürchten, dass Versicherungsnehmer bei finanziellen Schwierigkeiten einen bereits existierenden Vertrag ruhen lassen oder sogar ganz kündigen. Ob es aber zu solchen Problemen in relevanter Größe kommt, wird erst die Zukunft zeigen.

Bilanzrating zeigt Krisenfestigkeit der Unternehmen

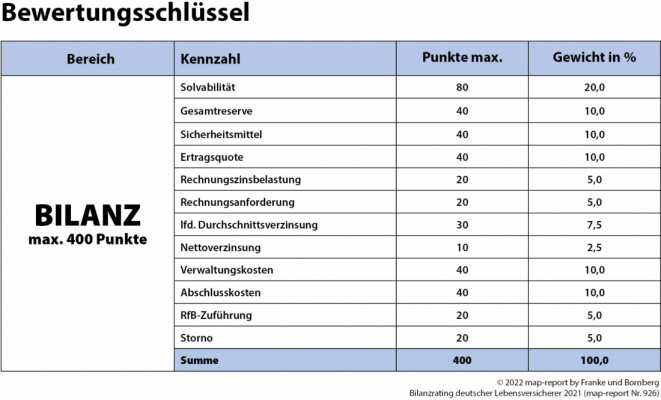

In Zeiten anhaltender Krisen wird es Kunden und Vermittler dennoch beruhigen, wenn sie wissen, dass ein Lebensversicherungsunternehmen sicher aufgestellt ist. Dies kann zum Beispiel anhand von Bilanzkennzahlen der Versicherer bewertet werden. Ein aktuelles Rating – der traditionsreiche MAP-Report mit der stolzen Nummer 926 – möchte hierbei helfen. Wie schon in vorigen Ratings dienten 12 Bilanzkennzahlen den Experten als Ausgangspunkt, die Stabilität eines Lebensversicherers zu bewerten:

- Die Solvabilitätsquote gemäß Paragraf 40 Versicherungsaufsichtsgesetz (VAG) gibt an, wie gut Versicherer eine simulierte 200-Jahres-Krise überstehen.

- Die Sicherheitsmittelquote setzt Mittel zum Ausgleich von Verlusten (Eigenkapital, Schlussüberschussanteilfonds, freie Rückstellung für Beitragsrückerstattungen) sowie den Bestand der Zinszusatzreserve ins Verhältnis zur Deckungsrückstellung.

- Die Gesamtreservequote gibt die Summe der Bewertungsreserven, der freien RfB und des Schlussüberschussanteilfonds in Prozent des Kapitalanlagen-Bestands zum Jahresende an (jedoch ohne Kapitalanlagen der fondsgebundenen Lebensversicherung).

- Die Ertragsquote gibt die Summe sämtlicher Erträge gemäß Mindestzuführungsverordnung zuzüglich freier RfB und hälftiger Bewertungsreserven an. Die Summe wird ins Verhältnis zu den Deckungsrückstellungen gesetzt.

- Weitere bewertete Kennzahlen sind die Rechnungszinsbelastung, die Rechnungszinsanforderungsquote (Verhältnis der bestehenden Rechnungszinsverpflichtungen gemäß MindZV zur Deckungsrückstellung), die laufende Durchschnittsverzinsung, die Nettoverzinsung, die Verwaltungskosten- und Abschlusskostenquote, die RfB-Zuführung sowie die Stornoquote.

Alle Kennzahlen fließen mit Mittelwerten für die Jahre 2017 bis 2021 in die Bewertung ein. Je Kennzahl werden Punkte verteilt, diese sind unterschiedlich gewichtet:

Anzeige

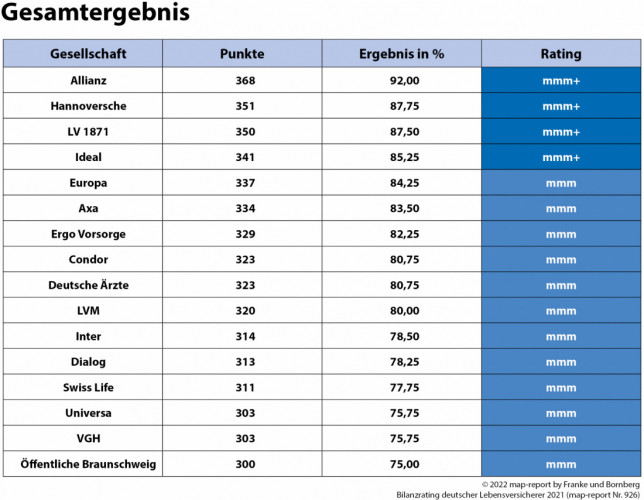

Sieger des Ratings

In Orientierung an den Bewertungsschlüssel benoteten die Experten des MAP-Report folgendermaßen: Bei guten Kennzahlen können die Versicherer in der Summe 400 Punkte erhalten. Wer minimal 85 Prozent der Punkte erreicht (minimal 340 Punkte), der erhält die Bestnote „hervorragend“. Anders als noch im Vorjahres-Rating, als insgesamt neun der getesteten Lebensversicherer mit einer Bestnote glänzen konnten, gelang dies im aktuellen Rating allerdings nur vier Unternehmen.

Wer zwischen 75 Prozent und 84 Prozent der Punkte erhielt (mindestens 300 Punkte), dem wurde die zweitbeste Note "sehr gut" zugeteilt – dies gelang aktuell zwölf Unternehmen. Achtzehn Unternehmen erhielten ein "gut" (ab mindestens 65 Prozent), zwölf Unternehmen ein "befriedigend" (ab 55 Prozent der Punkte). Jedoch müssen aktuell auch neun Unternehmen mit einem "ausreichend" leben (weniger als 55 Prozent der Punkte).

Anzeige

Der Sieger – kein Überraschungssieger

Wer aber sind die Unternehmen, die am besten abschlossen? Wenig überraschend ist es vor allem ein Versicherer, der alle andere Unternehmen mit seiner Bilanz für die zurückliegenden fünf Jahre ausstechen kann: Die Allianz siegt mit 368 Punkten. Die Finanz- und Bilanzstärke von Deutschlands Marktführer dürfte freilich in der Branche kein Geheimnis sein.

Über das zweite Siegertreppchen freut sich – ebenfalls wie im letzten Jahr – die Hannoversche mit immerhin noch 351 Punkten. Das dritte Siegertreppchen des Ratings erkämpft sich, mit 350 Punkten, die LV 1871.

Die Top-Ten des Ratings

Folgende Unternehmen erreichten die ersten zehn Plätze des Ratings:

- Allianz: 368 Punkte („hervorragend“)

- Hannoversche: 351 Punkte („hervorragend“)

- LV 1871: 350 Punkte („hervorragend“)

- Ideal: 341 Punkte („hervorragend“)

- Europa: 337 Punkte („sehr gut“)

- Axa: 334 Punkte („sehr gut“)

- Ergo Vorsorge: 329 Punkte („sehr gut“)

- Condor: 323 Punkte („sehr gut“)

- Deutsche Ärzte: 323 Punkte („sehr gut“)

- LVM: 320 Punkte („sehr gut“)

Eine Grafik des MAP-Report veranschaulicht alle Unternehmen, die entweder ein "hervorragend" oder ein "sehr gut" erreichen konnten:

Die Rating-Schlusslichter

Alle Unternehmen, die weniger als 55 Prozent der Punkte (weniger als 220 Punkte) erreichten, schlossen in dem Rating nur mit einem "ausreichend" ab. Neun Unternehmen sind hiervon betroffen:

- Provinzial NordWest: 216 Punkte

- WWK: 216 Punkte

- HUK-Coburg: 189 Punkte

- Concordia Oeco: 182 Punkte

- PB: 180 Punkte

- Öffentliche Oldenburg: 177 Punkte

- Helvetia: 173 Punkte

- VRK: 167 Punkte

- Credit Life: 146 Punkte

Hintergrund: Erneut hat der traditionsreiche MAP-Report, der seit Jahren in Verantwortung von Reinhard Klages herausgegeben wird, die Lebensversicherung einem Bilanzrating unterzogen. Neben dem Rating selbst beinhaltet der MAP-Report – diesmal mit der stolzen Nummer 926 – wieder viele Kennzahlen (und kann kostenpflichtig bei den Rating-Experten von Franke und Bornberg bestellt werden).

Anzeige

Weitere Kennzahlen zur Lebensversicherung haben wir unter einer neuen Rubrik zusammengefasst.

- Lebensversicherung: Neun Versicherer im Bilanzrating nur "ausreichend"

- Sieger des Ratings

- Die Rating-Schlusslichter