Wie Versicherer durch Datennutzung Wachstum gewinnen

Versicherungsunternehmen verfügen in der Regel über einen großen Datenbestand. Sauber aufbereitet und richtig interpretiert, können diese Daten im aktuell schwierigen Umfeld widerstandsfähig machen und für Wachstum sorgen. Ein Gastbeitrag von Thomas Mavroudis, Geschäftsleiter für den Bereich intelligente Datenanalyse (Smart Data Analytics) bei Dun & Bradstreet.

- Wie Versicherer durch Datennutzung Wachstum gewinnen

- Sauberer Datenbestand als Basis für die Neukundengewinnung

Erst die Pandemie, dann der Ukraine-Krieg, massiv steigende Preise und Zinsen und nun eine drohende Rezession – Unternehmen aller Branchen sehen sich mit einer Vielzahl von Krisen konfrontiert. Deshalb sind Widerstandsfähigkeit oder Resilienz gegenüber solchen Schocks und ist die Fähigkeit, sich an widrige Umstände anzupassen, wichtiger denn je. Denn egal, wie die Herausforderungen aussehen – letztlich geht es für jedes Unternehmen darum, zu überleben und auch in schwierigem Fahrwasser weiter zu wachsen.

Anzeige

Das gilt auch für die Gesellschaften der Versicherungsbranche. Denn deren Firmenkunden bewegen sich in einem schwierigen Umfeld und kämpfen mit gestiegenen Kosten. Viele Firmen fahren deshalb einen Sparkurs, weshalb sie sich mit dem Abschluss neuer Versicherungsverträge zurückhalten. Zudem drohen bei nicht wenigen Kunden Zahlungsschwierigkeiten.

Daten helfen auf zweierlei Art

Daten können Versicherern in dieser Situation auf zweierlei Art helfen. Zum einen können sie – defensiv eingesetzt – Risiken reduzieren. So lässt sich etwa durch eine smarte Datennutzung herausfinden, bei welchen Kunden in den kommenden Monaten möglicherweise Zahlungsschwierigkeiten drohen.

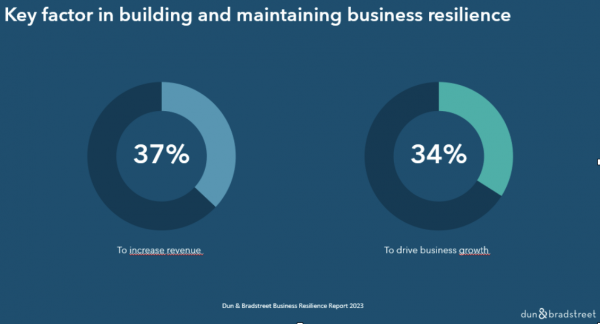

Zum anderen können Daten offensiv genutzt werden, nämlich um Kundenpotenziale zu eruieren und besser auszuschöpfen. Letztere Variante nimmt an Bedeutung zu, wie eine aktuelle Umfrage von Dun & Bradstreet unter fast 3.400 Führungskräften aus verschiedenen Branchen weltweit zeigt:

Digitalisierung oft noch in den Anfängen

Auch in der Versicherungsbranche bieten die effiziente Nutzung der vorhandenen Daten und die Digitalisierung die Chance, um in turbulenten Zeiten künftige Wachstumspotenziale zu erschließen. Dabei ist zunächst wichtig, selbst Kosten zu senken. Eine umfassende, die gesamte Wertschöpfungskette betreffende Digitalisierung kann hier ein wichtiger Baustein sein. Denn damit lassen sich die internen Abläufe und Prozesse effizienter gestalten. Lösungen, die zur Effizienzsteigerung und zur Prozessoptimierung beitragen, reduzieren letztlich Kosten.

Zudem können Versicherungsgesellschaften mit Hilfe der Digitalisierung dem verstärkten Kundenwunsch nach einem digitalen Angebot und einer permanenten Erreichbarkeit über die verschiedenen möglichen Kanäle Rechnung tragen. Dabei lässt sich aber auch immer wieder feststellen, dass gerade der Versicherungsvertrieb noch sehr zeitintensiv ist und bei der Generierung von Leads, also der Identifizierung potenzieller Neukunden, die Digitalisierung mit am wenigsten vorangeschritten ist.

Genau an diesem Punkt setzt die clevere Nutzung von Daten an. Denn diese kann, richtig umgesetzt, auch in einem schwierigen Marktumfeld zum Wachstum eines Versicherers beitragen. Schließlich verfügen Versicherer über einen gewaltigen Datenbestand.

Anzeige

Der Datenbestand liegt jedoch häufig unstrukturiert vor – und es gibt kein führendes System mit einem umfassenden und abgeglichenen Stammdatensatz der Kunden. Das heißt, die einzelnen Kundendaten liegen oftmals in ganz unterschiedlichen Systemen bzw. an unterschiedlichen Orten. Somit gibt es häufig Mehrfachanlagen einzelner Kunden. Oder ein und derselbe Kunde wird mit unterschiedlichen Bezeichnungen geführt.

Sauberer Datenbestand als Basis für die Neukundengewinnung

Im ersten Schritt gilt es deshalb, den vorhandenen Datenbestand zu konsolidieren. Das bedeutet, dass sämtliche vorhandenen Kundendaten zusammengeführt und in ein System integriert werden, so dass eine saubere Datenbasis entsteht, die dann auf dem aktuellsten Stand gehalten werden kann. Das ist eine wesentliche Voraussetzung dafür, um brauchbare und verlässliche Informationen aus dem Datenbestand zu generieren.

Dies kann auf der Basis einer Zwillingsanalyse geschehen. Dabei werden die wirklich guten Kunden identifiziert und deren Profil erstellt, um herauszufinden, wer potenzielle aussichtsreiche Neukunden sein könnten und wo sich die Kontaktaufnahme durch den Vertrieb lohnt.

Anzeige

Wertvolle Unterstützung können, neben der eigenen intern vorhandenen Datenbasis, Web-Tools bieten, mit denen sich feststellen lässt, welche Unternehmen aktuell im Internet nach bestimmten Versicherungsleistungen suchen. Zeigt sich zum Beispiel, dass sich eine Firma für die Exportabsicherung interessiert, dann kann ein Anruf beim Leiter dieses Bereichs sinnvoll sein.

Dies wird auf Basis des Konsumverhaltens von Inhalten im Internet analysiert. Ergänzend scannen wir bei Dun & Bradstreet regelmäßig über 36 Millionen Unternehmenswebsites, katalogisieren deren Inhalt wie ein Register und können so abgleichen, wie sich Unternehmen im Internet präsentieren und welche Schwerpunkte sie haben.

Weiterentwicklung durch KI im Auge behalten

Anstatt also zum Telefon zu greifen und zu versuchen, vergleichsweise wahllos Neukunden zu gewinnen, bietet eine smarte Datennutzung die Möglichkeit zum Erkennen, welche Firmen aktuell Bedarf an einem bestimmten Versicherungsprodukt haben. Analysiert werden kann hierdurch, wo die Kontaktaufnahme oder der gezielte Einsatz von Online-Werbung sinnvoll ist und eine höhere Erfolgswahrscheinlichkeit bietet.

Dabei sind Weiterentwicklungen wie die Künstliche Intelligenz (KI), die derzeit aufgrund von ChatGPT in aller Munde ist, ebenfalls im Auge zu behalten. Denn kurzfristig wird es durch gezielten Einsatz der KI möglich sein, auch ohne Festlegung von Kriterien (einzig durch selbstständige Daten-Interpretation der Systeme) jene Unternehmen herauszufiltern, bei denen sich ein Anruf des Vertriebsmitarbeiters lohnt.

ChatGTP nutzt jedoch nur öffentliche Daten

Jedoch darf nicht vergessen werden: Für solche Entscheidungen müssen sowohl öffentlich zugängliche als auch belastbare und richtige Daten zugrunde liegen. Denn ChatGTP zum Beispiel nutzt bislang ausschließlich öffentlich vorliegende Daten, die unter Umständen zu falschen Schlussfolgerungen führen können. Diese öffentlichen Daten sollten die eigene, sauber aufbereitete Datenbasis ergänzen und veredeln.

Anzeige

Und noch etwas ist für Versicherer wichtig: Nämlich den eigenen Vertrieb zu überzeugen und mit ins Boot zu holen. Tatsächlich ist das nach unserer Erfahrung einer der größten Knackpunkte, wenn es um die Umsetzung und Implementierung einer smarten Datennutzung geht. Wer dies aber berücksichtigt, kann auch in einem schwierigen Umfeld wachsen.

- Wie Versicherer durch Datennutzung Wachstum gewinnen

- Sauberer Datenbestand als Basis für die Neukundengewinnung