Lebensversicherung - Klassik vs. Neue Garantiemodelle

Lebensversicherung: Die Versicherer ziehen sich nach und nach aus dem Geschäft mit konventionellen und lebenslangen Garantien zurück, denn im Niedrigzinsumfeld haben sie es schwer, ihren Kunden lebenslange Zusagen zu machen. An Stelle der klassischen kapitalbildenden Lebensversicherung treten neue Alternativmodelle mit niedrigeren Garantien. Das Analysehaus Assekurata hat Alt und Neu verglichen - mit teils überraschenden Ergebnissen.

Hat die klassische Lebensversicherung ausgedient? Wer die Versicherungsbranche in den letzten Monaten verfolgt hat, könnte fast zwangsläufig zu diesem Schluss kommen. Große Versicherer wie die Allianz, Ergo oder Generali ziehen sich fast komplett aus dem Neugeschäft mit Garantiezins-Policen zurück oder bewerben die Produkte nicht mehr aktiv. Lebenslange Garantien scheinen in einer Zeit, in der die Zinsen am Kapitalmarkt so niedrig sind wie ein Landstrich in Mecklenburg-Vorpommern, auch für die Anbieter wenig attraktiv.

Anzeige

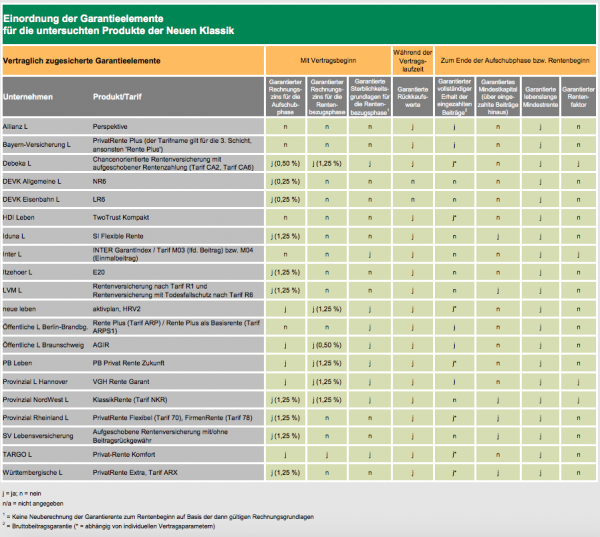

Anlass für das Analysehaus Assekurata, bei ihrer 14. Analyse zur Gewinnbeteiligung deutscher Lebensversicherer die Produkte der sogenannten Neuen Klassik in den Focus zu rücken. Was leisten die auf dem Markt befindlichen alternativen LV-Modelle? Wie wirkt es sich aus, dass die Kunden nur noch auf ein eingeschränktes Garantieniveau hoffen können? Wie sehr sich der Markt verändert hat, zeigt hierbei die Tatsache, dass jeder dritte Lebensversicherer der untersuchten 62 Unternehmen bereits ein alternatives Produkt im Portfolio hat. An der Studienerhebung zur Neuen Klassik haben 20 Anbieter mit einem Marktanteil von 46,31 Prozent teilgenommen.

Klassische Lebensversicherung vs. „Neue klassische Lebensversicherung“

Zunächst einmal muss geklärt werden, wieso Assekurata überhaupt von einer „neuen Klassik“ spricht. Was ist klassisch an Alternativprodukten wie „Perspektive“ der Allianz oder „TwoTrust Compact“ der HDI Leben? „Die gemeinsame Klammer über alle Tarife bildet eine garantierte lebenslange Mindestrente“, erklärt Lars Heermann, Bereichsleiter Analyse der Assekurata. „Dieses prägende Alleinstellungsmerkmal der Lebensversicherung ist somit auch in den neuen klassischen Produkten enthalten.“

Hier muss ein großes ABER ergänzt werden, sind die Renten doch abhängig von der weiteren Entwicklung des Kapitalmarktes. Oder mit den Worten von Heermann: „Viele Tarife sehen allerdings vor, bei der Berechnung der endgültigen Höhe der Rentenzahlung die künftigen, bei Rentenbeginn gültigen Rechnungsgrundlagen zu verwenden.“ Alt und bewährt an den Alternativmodellen ist also, dass eine konventionell geprägte Überschussthematik auf den bewährten Ausgleich von Kollektiv und Zeit trifft. Neu ist, dass die Garantien deutlich niedriger ausfallen als in der Klassik.

Neue Produkte haben im Schnitt höhere Effektivkosten

Schaut man sich nun die klassischen Produkte im Vergleich zu den neuen Modellen an, zeigen sich Überraschungen. Für 2016 liegt die laufende Verzinsung der Alternativ-Policen im arithmetischen Mittel bei 2,84 Prozent und damit sogar unter dem Gesamtmarktwert in der Klassik (2,86 Prozent). Auch die kalkulatorische Kostenbelastung der Policen fällt bei den neuen Modellen höher aus: die Rendite wird mit durchschnittlich 1,06 Prozentpunkten geschmälert, in der klassischen Lebensversicherung beziffern sich die Effektivkosten auf „nur“ 0,82 Prozentpunkte. Stark vereinfacht könnte man sagen: Bei den Abschlusskosten und Gebühren greifen die Versicherer dem Kunden hier tiefer in die Tasche.

Positive Effekte zeigen sich hingegen bei der Gesamtverzinsung. Gegenüber der Klassik (3,56 Prozent) deklarieren die betrachteten Lebensversicherer im Schnitt einen Gesamtzins inklusive der sonstigen Gewinnanteile von 3,71 Prozent. Auch bei der illustrierten Beitragsrendite schneiden die neuen Policen besser ab: Die „Neue Klassik“ bietet hier 2,70 Prozent, die „alten“ Garantiezins-Policen nur 2,58 Prozent. Die illustrierte Beitragsrendite zeigt die effektiv aufgewendeten Beiträge im Verhältnis zu der vom Versicherer in der Beispielrechnung angegebenen (illustrierten) Ablaufleistung. Hier profitieren die Kunden davon, dass bei den neuen Modellen die Versicherer das Geld der Anleger teils offensiver und vielfältiger investieren können als bei klassischen Policen, wo der Gesetzgeber strengere Vorgaben macht. Das bedeutet freilich auch ein höheres Risiko.

Neue Modelle nicht einheitlich konzipiert

„Die neuen klassischen Policen sind hinsichtlich der Überschussverwendung jedoch nicht einheitlich konzipiert, was den Vergleich von Beitragsrenditen erschwert“, gibt Lars Heermann zu bedenken. Die Abhängigkeit der Überschusswerte von der spezifischen Produktkonzeption wirke sich damit besonders bei der illustrierten Beitragsrendite aus. „Je niedriger die Garantien und Kosten in den Produkten bei gleicher Überschussbeteiligung ausgeprägt sind, desto höher fällt normalerweise die illustrierte Beitragsrendite für den Kunden aus“, erklärt Lars Heermann.

„Dieser grundsätzliche Zusammenhang ist allerdings dann aufgeweicht, wenn die deklarierten Überschüsse in spezielle Investment- oder Indexfonds investiert werden.“ Hier fließen dann Annahmen über die Wertentwicklung der Fonds in die Berechnung mit ein. Damit hängt die Beitragsrendite dieser Tarife deutlich unmittelbarer von der Kapitalmarktentwicklung ab als bei Produkten mit vollständigem und unbedingtem Kollektivausgleich über die Kapitalanlagen des Versicherers. Die Ablaufleistung ist dabei an die Entwicklung des Anlageinstruments gekoppelt, in das die Zinsüberschüsse investiert werden.

Letztendlich muss jedoch mit Blick auf die Assekurata-Studie gefragt werden, wie aussagekräftig und seriös überhaupt Aussagen zu den erwarteten Leistungen der neuen LV-Modelle sind. Viele Produkte sind erst seit dem letzten Jahr auf dem Markt und es wird noch Jahrzehnte dauern, bis die ersten Kunden von einer Auszahlung profitieren. Je nach Konstruktion der Verträge wird es von der Entwicklung der Kapitalmärkte abhängen, auf wie viel Geld die Kunden hoffen können – denn garantiert ist ihnen bei diesen Policen wenig.