Finanzwende-Studie: verzerrte Betrachtung des Kundennutzens von Riester- und Rürup-Renten

Riester- und Basis-Renten bieten kaum Kundennutzen, so eine Erhebung von Finanzwende und Axel Kleinlein. Doch stimmt das auch? Professor Dr. Alexander Kling, Partner am Institut für Finanz- und Aktuarwissenschaften und dessen Geschäftsführer Professor Dr. Jochen Ruß und Dr. Andreas Seyboth haben nachgerechnet und legen ihre Kritikpunkte an der Vorgehensweise von Finanzwende im Gastbeitrag offen.

Am 24.1.2024 hat Finanzwende Berechnungen vorgelegt, die belegen sollen, dass nahezu alle untersuchten staatlich geförderten Altersvorsorgeprodukte (Riester- und Rürup-Renten) aufgrund einer vermeintlich (zu) geringen Rendite keinen „Kundennutzen“ aufweisen. Aber kann diese Aussage aus den Berechnungen wirklich abgeleitet werden?

Anzeige

Tatsächlich ist es so, dass die verwendete Methodik und die getroffenen Annahmen dazu führen, dass eine realistische Kundenrendite massiv unterschätzt wird. Woran das liegt, erläutern wir im Folgenden.

Wir blicken dabei zunächst auf die Ansparphase. Hier ist die Grundidee der von Finanzwende vorgelegten Berechnungen relativ simpel und besteht aus drei Schritten: 1) Man startet mit einer Ausgangsrendite, die man den zugrundeliegenden Kapitalanlagen vor Abzug von Kosten zutraut. 2) Die Beiträge der Kunden werden unter Berücksichtigung der Kosten mit der genannten Rendite verzinst. Daraus ergibt sich das Kapital am Ende der Ansparphase. 3) Aus diesem Kapital wird die Rendite der Kunden berechnet.

In allen drei Schritten sind jedoch zum Teil gewichtige fachliche Fehler gemacht worden.

Renditeerhöhung durch staatliche Förderung nicht berücksichtigt

Der offensichtlichste Fehler wurde in Schritt 3 gemacht: Finanzwende hat bei den Berechnungen der Rendite nämlich offensichtlich nicht berücksichtigt, dass die staatliche Förderung (Zulagen und/oder Steuervorteile) die Rendite der Kunden erhöht. Genauer gesagt wurden bei der Berechnung des Kapitals, das sich am Ende der Ansparphase bei Riester-Produkten ergibt, zwar Zulagen berücksichtigt. Bei der Berechnung der Rendite wurde dann aber so getan als hätten die Kunden die Zulagen aus eigener Tasche bezahlt und nicht vom Staat erhalten. Bei diesem unangemessenen Vorgehen ergibt sich im Prinzip dieselbe Rendite, die sich auch ohne Berücksichtigung von Zulagen ergeben hätte. Insgesamt wird die Renditeerhöhung, die aus den Zulagen und/oder Steuervorteilen resultiert, also schlicht nicht berücksichtigt.

Dass das Ignorieren der staatlichen Förderung massive Auswirkungen hat, wird schon deutlich, wenn man lediglich die Grundzulage (ohne eventuelle Kinderzulage oder Steuervorteile) berücksichtigt. Dies würde bei einem exemplarisch von uns herausgegriffenen Riester-Produkt die Rendite um 0,92 Prozentpunkte erhöhen.

Nun mag es vielleicht gute Gründe geben, dennoch die spezielle Rendite, die Finanzwende ausweist, anzuschauen. Wenn aber der Eindruck erweckt wird, dass dies die Rendite ist, die Kunden mit staatlich geförderten Produkten erzielen, ist das für die Kunden schlicht irreführend. Denn mit dieser Rendite wird gerade nicht der Nutzen gemessen, den Kunden mit solchen Produkten erzielen.

Theoretische Maximalkosten vermitteln kein realistisches Bild

Auch die gewählte Vorgehensweise in Schritt 2 stellt ein massives Problem dar: Hier wird ein so genannter Maximalkostenansatz verwendet. Dies bedeutet, dass von jedem Produkt die theoretisch maximal möglichen Kosten berücksichtigt werden. Sofern beispielsweise ein Versicherer mehrere Fonds anbietet, werden die Kosten des teuersten angebotenen Fonds unterstellt. Sofern es aktuell Kostenüberschüsse oder Rückerstattungen von Fondskosten an die Kunden gibt (was bei gemanagten Fonds im Grunde immer der Fall ist), werden diese für die gesamte Vertragslaufzeit auf 0 gesetzt. Solche Maximalkosten sind in den allermeisten Fällen deutlich höher als die tatsächlichen Kosten, sodass die Rendite der Verträge erheblich unterschätzt wird.

Um das Ausmaß der Kostenüberschätzung zu illustrieren, haben wir exemplarisch für eines der von Finanzwende analysierten Produkte lediglich den teuersten Fonds gegen einen häufig verwendeten kostengünstigeren Fonds ausgetauscht. Alleine dadurch hat sich die Rendite der Ansparphase um 1,28 Prozentpunkte erhöht.

Dass Analysen auf Basis des Maximalkostenprinzips kein realistisches Bild vermitteln, wurde übrigens kürzlich auch in einer Studie des Fraunhofer-Institut für Techno- und Wirtschaftsmathematik (ITWM) festgestellt. Studienleiter Prof. Dr. Ralf Korn kritisiert dabei insbesondere, dass Anbieter gezwungen sind in sogenannten „Muster-Produktinformationsblättern“ die Maximalkosten auszuweisen. In der Pressemitteilung zur Studie wird betont, dass hierdurch die Kosten „stets deutlich teurer dargestellt – mitunter sogar bis um das Dreifache überhöht“ werden. Es wird daher vorgeschlagen, dass der Gesetzgeber kurzfristig Anpassungen in Bezug auf die Vorschriften für Produktinformationsblätter vornehmen sollte. Bemerkenswert ist, dass in dieser Pressemitteilung, die einen Monat vor den Finanzwende- Berechnungen veröffentlicht wurde und die den Autoren vermutlich bekannt war, deutlich gesagt wurde, dass Studien, die mit Maximalkosten rechnen, kein realistisches Ergebnis liefern können. Trotzdem ist die Finanzwende-Studie genauso vorgegangen.

Ausgangsrendite für den Nachweis des Kundennutzens fragwürdig

Am Rande sei noch erwähnt, dass auch die Vorgehensweise in Schritt 1 fragwürdig ist: Als Ausgangsrendite wurde für jedes Produkt derjenige Wert genommen, der in der Altersvorsorge- Produktinformationsblattverordnung (AltvPIBV) als pauschaler Ausgangswert für die Berechnung der Effektivkosten vorgeschrieben wird. Zu diesem Zweck mag das sinnvoll sein. Ob es aber für jedes Produkt die erwartete Rendite der zugrundeliegenden Kapitalanlagen auch nur ungefähr trifft, kann bezweifelt werden. Es ist davon auszugehen, dass Versicherer bei der künftig vorgeschriebenen Analyse des Kundennutzens ihrer Produkte deutlich granularer die tatsächliche Zusammensetzung der Kapitalanlagen berücksichtigen werden.

Der Vollständigkeit halber sei ebenfalls angemerkt, dass der verwendete Rechenansatz grundsätzlich davon ausgeht, dass Fonds mit höheren Kosten eine geringere erwartete Rendite aufweisen. Es wird also unterstellt, dass den Kosten, die innerhalb eines Fonds beispielsweise für aktives Fondsmanagement anfallen, grundsätzlich kein Nutzen gegenübersteht.

Rentenhöhe schlechtgerechnet

Unsere bisher genannten Kritikpunkte beziehen sich auf die Berechnung der Rendite in der Ansparphase. Finanzwende rechnet dann das angesparte Kapital in eine lebenslange Rente um und betrachtet die Rendite, die sich in der Rentenphase ergibt, sofern die Kunden genau bis zu einer angenommenen „realistischen Lebenserwartung“ leben. Es wird ferner angenommen, dass die Rente aufgrund von Überschüssen um 2% p.a. steigt, was in Verbindung mit einem Rechnungszins von 0,25% eine eher vorsichtige Schätzung für langfristige Zinsüberschüsse darstellen dürfte.

Bei der Umrechnung von Kapital in Rente wird dabei unterstellt, dass zum Rentenbeginn, d. h. in 30 Jahren, für die Berechnung der Rente immer noch ein Rechnungszins von 0,25% gilt. In Zeiten gestiegener Zinsen am Kapitalmarkt ist dies eine fragliche Annahme. Die Deutsche Aktuarvereinigung (DAV) hat für 2025 eine Erhöhung des Rechnungszinses auf 1% vorgeschlagen. Auch Bestandsverträge mit einer Günstigerprüfung im Bedingungswerk, bei welcher die Verrentung mit den zu Rentenbeginn gültigen Rechnungsgrundlagen vorgenommen wird, sofern diese Konditionen günstiger sind, würden in diesem Fall zu Rentenbeginn profitieren.

Trotz der pessimistischen Annahmen schwanken die Renditen in der Rentenphase um 0%. Für Männer liegen sie aufgrund der niedrigen Lebenserwartung etwas niedriger als bei den Frauen. Insgesamt lässt sich aber festhalten, dass selbst unter den pessimistischen Annahmen von Finanzwende die Versicherten das zu Beginn der Rentenphase vorhandene Geld im Durchschnitt zurückbekommen – denn nichts anderes sagt eine Rendite von 0% aus.

Zur Illustration des Ausmaßes der pessimistischen Annahmen sei ergänzt, dass bereits eine Erhöhung des Höchstrechnungszinses auf 1% bei einer typischen Produktkalkulation zu einer Erhöhung der Startrente um ca. 14% gegenüber den Zahlen von Finanzwende führen würde.

Sofern die Versicherten tatsächlich die von Finanzwende angenommene (aus heutiger Sicht realistischen) Lebenserwartung aufweisen, würden sich zusätzlich zu den Zinsüberschüssen biometrische Überschüsse ergeben, da die Versicherer mit einer vorsichtigen Lebenserwartung kalkulieren müssen. Um Fairness für die Kunden sicherzustellen, verlangt die Regulierung, dass mindestens 90% dieser Überschüsse wieder an die Kunden ausgeschüttet werden. Dies würde die Rente weiter erhöhen.

Eine Versicherung ist keine Wette

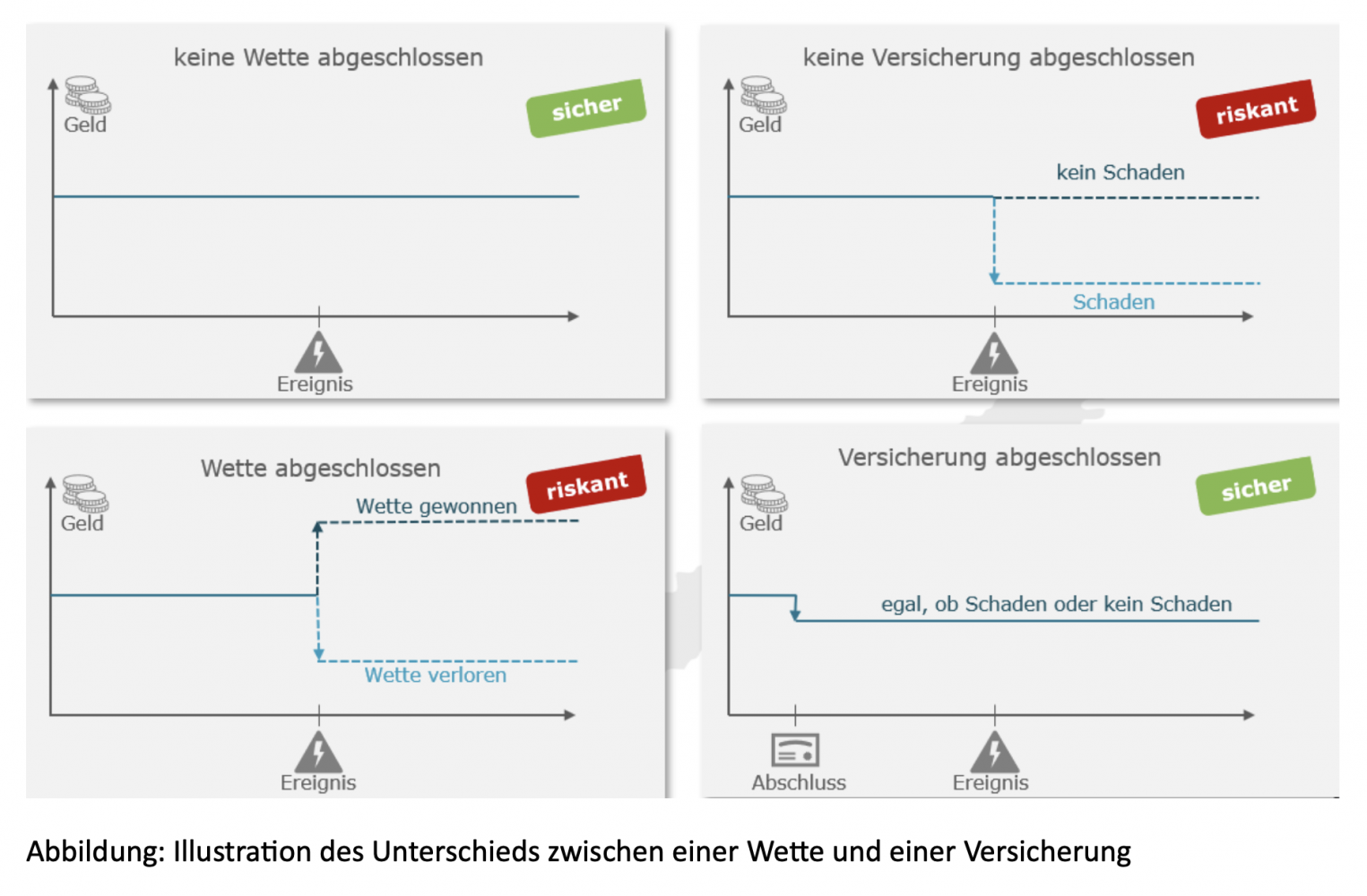

Last but not least ist es aus fachlicher Sicht immer wieder ärgerlich, dass – wie es auch Finanzwende an verschiedensten Stellen ihrer Studie tut – die lebenslange Rente als „Wette auf ein langes Leben“ dargestellt wird. Denn dies ist einfach nicht korrekt. Die Leistung einer Versicherung ist schlicht höher, wenn das versicherte Ereignis eintritt, als wenn das versicherte Ereignis nicht eintritt. Bei der lebenslangen Rente ist das versicherte Ereignis der Finanzbedarf, der sich aus einem langen Leben ergibt.

Auch die Kfz-Haftpflicht bezahlt mehr, wenn man viele Unfälle verursacht, und die Gebäudebrandversicherung, wenn das Haus abbrennt. Trotzdem würde niemand diese Versicherungen als eine Wette auf viele Unfälle bzw. auf ein brennendes Haus bezeichnen.

Der Unterschied zwischen einer Versicherung und einer Wette ist sehr groß, aber einfach zu verstehen (siehe auch Abbildung). Stellen wir uns vor, dass wir die Möglichkeit angeboten bekommen, auf den Ausgang eines Fußballspiels zwischen Bayer Leverkusen und dem FC Bayern München zu wetten. Bei dieser (und jeder anderen) Wette ist man finanziell im sicheren Zustand, wenn man gar nicht wettet. Denn dann hat man immer gleich viel Geld, egal ob Leverkusen oder München das Spiel gewinnt. Schließt man die Wette hingegen ab, so ist man im unsicheren Zustand: Abhängig vom Ausgang des Spiels macht man einen Gewinn oder Verlust. Bei einer Versicherung ist es genau umgekehrt: Ohne Versicherung ist man im unsicheren Zustand: Abhängig davon, ob das Haus abbrennt oder nicht, geht es einem finanziell schlecht oder gut. Mit Versicherung ist man hingegen im sicheren Zustand: egal ob das Haus abbrennt oder nicht, ist man finanziell ähnlich gestellt. Das gilt analog für die Rentenversicherung: Ohne Versicherung ist unsicher, ob man jedem Monat seine Rechnungen bezahlen kann. Mit Versicherung kann man dies – egal wie alt man wird.

Fazit

Die Berechnungen der Finanzwende unterschätzen aus zahlreichen Gründen das Renditepotenzial von Riester- und Rürup-Renten aus Kundensicht dramatisch. Dies muss den Autoren auch bewusst gewesen sein. Das in der Studie gepflegte Narrativ, eine Versicherung als Wette darzustellen, bestärkt den Eindruck, dass hier eine Agenda verfolgt wird statt Verbraucher sinnvoll aufzuklären.

Um Missverständnisse zu vermeiden: Unsere Ausführungen können und sollen nicht belegen, dass alle angebotenen Altersvorsorgeprodukte in allen möglichen Vertragskonstellationen einen hohen Kundennutzen aufweisen. Unsere Ausführungen belegen aber, dass das Nachweisen oder Widerlegen eines angemessenen Kundennutzens eine komplexe Aufgabe ist. Der „Nachweis“, dass Produkte mit den theoretisch höchstmöglichen Kosten und unter weiteren pessimistischen Annahmen eine geringe Rendite aufweisen können, reicht hierfür sicher nicht aus. Sinnvollere Erkenntnisse könnten sich ergeben, wenn Versicherer künftig auf Basis von Anforderungen der BaFin den Kundennutzen ihrer Produkte belegen müssen.

Die Autoren:

Anzeige

-

Prof. Dr. Alexander Kling (Partner, ifa)

Alexander Kling ist Partner am Institut für Finanz- und Aktuarwissenschaften (ifa) in Ulm. Hauptschwerpunkt seiner Beratungstätigkeit ist die Entwicklung innovativer Lebensversicherungsprodukte. Er war an der Entwicklung einiger zentraler Innovationen im Bereich fondsgebundener und klassischer Altersvorsorgeprodukte beteiligt. -

Prof. Dr. Jochen Ruß (Managing Director, ifa)

Jochen Ruß ist ferner apl. Professor an der Universität Ulm, Lehrbeauftragter an der Ludwig-Maximilians-Universität München, Beirat des Bundesverbands Vermögensanlagen im Zweitmarkt Lebensversicherungen, Beirat des Munich Risk and Insurance Center, Associate Editor des Asia Pacific Journal of Risk and Insurance und Gutachter für verschiedene wissenschaftliche Journals. Er ist Mitglied der Deutschen Gesellschaft für Versicherungs- und Finanzmathematik (DGVFM) und der American Risk and Insurance Association (ARIA). -

Dr. Andreas Seyboth (Managing Director, ifa)

Zu den Schwerpunkten der Beratungstätigkeit von Andreas Seyboth gehören die Realisierung innovativer Lebensversicherungsprodukte sowie die Unterstützung ausländischer Versicherer bei ihrem Eintritt und ihrer Unternehmensentwicklung im deutschen Markt.

Er ist Mitglied der Deutschen Aktuarvereinigung e.V.