Die günstige Pflichtversicherung in der GVdR ist jedoch durch eine hohe Hürde des Gesetzgebers – die sogenannte „9/10-Klausel“ aus § 5 Abs. 1 Satz 1 Punkt 11 des 5. Sozialgesetzbuches – für viele verbaut. Laut Sozialgesetzbuch nämlich wird eine sogenannte „Vorversicherungszeit“ zur Bedingung gemacht für die günstige Pflichtversicherung in der KVdR. Die gesetzliche Voraussetzung ist nur dann erfüllt, wenn seit der erstmaligen Aufnahme einer Erwerbstätigkeit bis zur Rentenantragstellung mindestens 9/10 der zweiten Hälfte dieses Zeitraums eine Mitgliedschaft in der gesetzlichen Krankenversicherung bestand. Zwar milderte eine Reform seit August 2017 die Forderung ab – für jedes Kind, Stiefkind oder Pflegekind kann nun eine Zeit von drei Jahren als Vorversicherungszeit geltend gemacht werden. Dennoch erfüllen viele Menschen die 9/10-Klausel nicht, die in der zweiten Hälfte ihres Erwerbslebens länger privat krankenversichert waren.

Freiwillig versicherter Rentner in der KVdR: 1.500 Euro Rente

Beispiel eines Basistarifs der HanseMerkur mit Bezuschussung für 1.500 Euro gesetzliche Rente durch den Rentenversicherungsträger

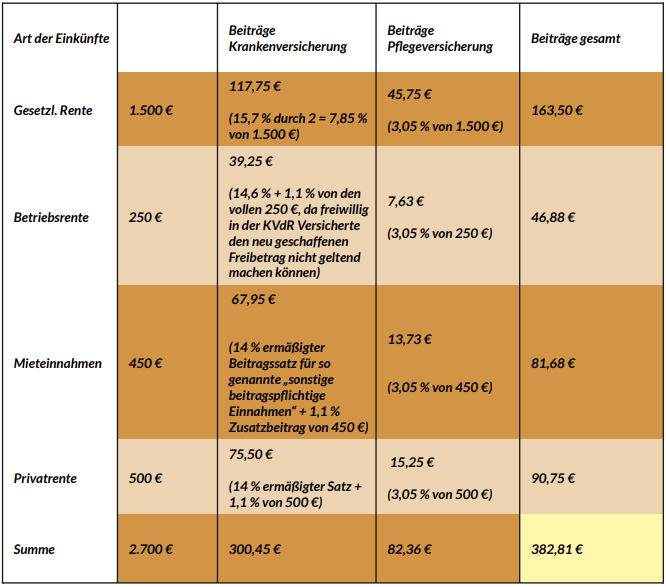

Modellrechnung für Beiträge bei freiwilliger Mitgliedschaft in der KVdR

Erfüllt aber eine Rentnerin oder ein Rentner Bedingungen für eine solche Pflichtversicherung nicht, bleibt nur die Möglichkeit einer freiwilligen Versicherung in der KVdR:

- Zwar bezuschusst der Rentenversicherungsträger auch hier auf Antrag paritätisch die KV-Beiträge auf gesetzliche Renten – gesetzliche Grundlage ist § 106 SGB VI. Bei freiwillig Versicherten in der KVdR allerdings muss die gesamte wirtschaftliche Leistungsfähigkeit für die Beitragsbemessung berücksichtigt werden.

- Auf Einkunftsarten müssen also zudem auch KVund PV-Beiträge entrichtet werden, die bei einer Pflichtversicherung beitragsfrei bleiben würden – zum Beispiel auf Einnahmen aus Mieten oder aus Kapitalvermögen sowie auf Privatrenten. All diese Einkünfte werden zum ermäßigten Beitragssatz von 14 Prozent + Zusatzbeitrag der jeweiligen Krankenkasse (in 2020 durchschnittlich 1,1 Prozent) veranschlagt und sind durch den Ruheständler allein zu stemmen. Veranschlagt werden aller Einkünfte freilich auch bei freiwillig Versicherten in der KVdR nur bis zur Beitragsbemessungsgrenze von monatlich 4.687,50 Euro in der Summe in 2020.

- Zudem greifen bei freiwillig Versicherten Freibeiträge für die Betriebsrenten nicht, die bei einer Pflichtmitgliedschaft geltend gemacht werden könnten.

Summieren sich nun verschiedene kleinere Einkünfte, die beitragspflichtig sind, wird der Kranken- und Pflegeversicherungsschutz schnell vergleichsweise teuer. Das zeigt der Vergleich zur vorherigen Rechnung:

Modellrechnung für privat Versicherte: 1.500 Euro gesetzliche Rente/ exemplarischer Tarif

Mitunter wird der Kranken - und Pflegeversicherungsschutz sogar teurer als der Basistarif für Ruheständler in der privaten Krankenversicherung. Das trifft insbesondere dann zu, wenn

- Der Anspruch auf eine gesetzliche Rente dergestalt ist, dass er einen relevanten Zuschuss auch zu den PKV-Beiträgen sichert und

- verschiedene kleinere Einkünfte aus verschiedenen Einkunftsarten bei freiwillig Versicherten in der KVdR zu einer hohen Beitragslast führen würden.

Anschaulich wird dies an einem Vergleich der Modellrechnung für Beiträge bei freiwilliger Mitgliedschaft in der KVdR mit einem realen Basis-Tarif der HanseMerkur, den der Versicherungsbote exemplarisch zur Veranschaulichung des Problems hinzuzog. Freilich: Keineswegs wirkt sich die Zeit vor dem Ruhestand neutral auf die Versichertenprämien in der privaten Krankenversicherung aus. Denn zum einen kalkulieren die Versicherer anhand des Anwartschaftsdeckungsverfahren bereits Rückstellungen für das Alter in die Prämien ein. Zum anderen wird, seit einer Gesundheitsreform aus dem Jahr 2000, ein Beitragszuschlag von zehn Prozent für Mitglieder vom 22. bis zum 60. Lebensjahr auf die Prämien verbindlich durch den Gesetzgeber vorgeschrieben, der ebenfalls den Altersrückstellungen dient. Demnach zahlen privat Versicherte Zeit ihres Lebens einen Mehrbeitrag fürs Alter, der bei den Ausgaben nicht vernachlässigt werden darf – bei oft steigenden Prämien im Alter. Freilich: Gerade weil es so ist, sollte man einen Wechsel von der PKV in die GKV mit Bedacht prüfen. Und man sollte aufgrund aufgebauter Altersrückstellungen auch überlegen, ob man aus den komfortableren, aber oft auch teureren PKV-Tarifen in einen PKV-Basistarif wechselt. Denn dieser Basistarif bietet nach § 152 Versicherungsaufsichtsgesetz (VAG) nur vergleichbare Leistungen wie die gesetzliche Krankenversicherung.